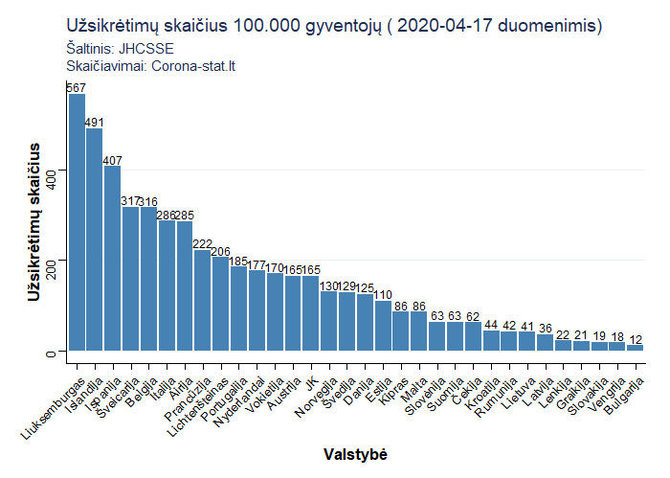

Lietuvoje, palyginus su kitomis ES šalimis, COVID-19 viruso plitimas buvo ganėtinai ribotas. Vertinant žinomų užsikrėtimų skaičių tenkantį 100.000 gyventojų – Lietuva yra 26-oje vietoje tarp Europos šalių.

Lietuvoje, kaip ir kitose šalyse, politikai kartu su epidemiologais ir ekonomistais bando rasti kompromisą – kaip išsaugoti gyvybes, bet nesunaikinti ekonomikos, tad beveik mėnesio trukusio griežto karantino sąlygos pradedamos lengvinti daugelyje šalių. Netrukus pradės veikti parduotuvės, tam tikros paslaugos. Nepaisant to, šokas ekonomikai buvo labai stiprus. Tarptautinės institucijos (TVF, OECD, Pasaulio bankas), Europos komisija bei politikai neretai rinkosi griežtą retoriką ir viruso plitimą net prilygino „karui“.

Karantinas, verslų uždarymai privertė politikus imtis ambicingų ekonomikos skatinimų priemonių, tačiau nepaisant to, panašu, jog daugelyje šalių recesijos išvengti nepavyks. Deja, dauguma statistinių rodiklių, tokių kaip mažmeninė apyvarta, pramonės produkcija, eksportas, bendrojo vidaus produkto (BVP) pirmi įverčiai vėluoja apie porą mėnesių, todėl siekiant matyti situaciją čia ir dabar ar ją bent aproksimuoti, gali būti prasminga analizuoti verslo lūkesčių rodiklius Lietuvos eksporto rinkose, nuo kurių tiesiogiai priklauso Lietuvos eksportuojantis verslas ir kartu visa ekonomika.

Šiame analitiniame komentare apie Lietuvos ekonomikos atvirumą, apie vieną dažniausiai naudojamų verslo lūkesčio indeksų – PMI bei šio rodiklio reikšmes keliose pagrindinėse Lietuvos eksporto rinkose. Komentare nebus bandoma pasakyti, kiek procentų kris lietuviškas eksportas ar BVP. Komentaro tikslas analitinis – apžvelgti situaciją ir daryti ribotos apimties išvadas.

Lietuva – maža ir labai atvira ekonomika

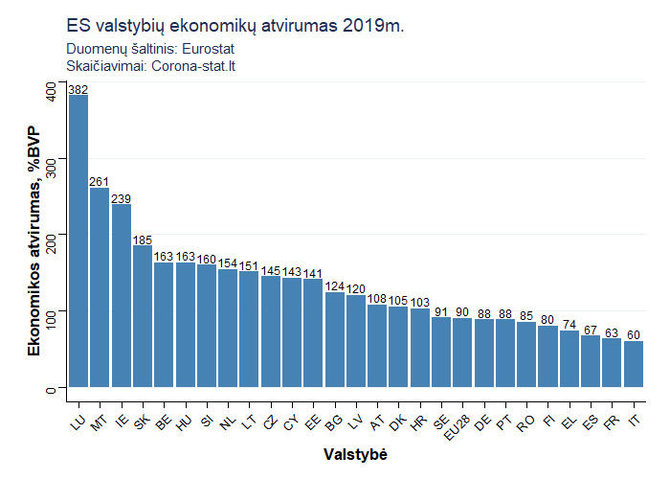

Ekonominis valstybių atvirumas skaičiuojamas kaip santykis tarp eksportuotų ir importuotų prekių vertės sumos ir bendrojo vidaus produkto (BVP). 2019 metų duomenimis, Lietuvos ekonomikos atvirumas buvo 151 proc. BVP. Palyginimui Estijos atvirumas siekė – 141 proc., Latvijos – 120 proc., Europos sąjungos (ES-28) vidurkis – 89.8 proc., o Italijos tik 60 proc. (žr.2-ą grafiką).

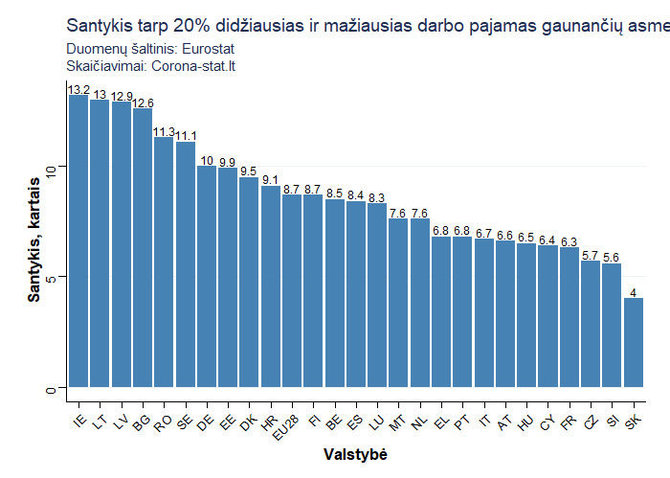

Iš vienos pusės, ekonomikos atvirumas ir laisva prekyba didina visuomenės ekonominę gerovę, o ypač tada, kai prekybos balansas yra teigiamas t.y. eksportuojama daugiau prekių ir paslaugų nei importuojama (Lietuva 2019 metais eksportavo 5 proc. daugiau prekių ir paslaugų nei jų importavo). Eksportas didesnis nei importas reiškia, jog šalis pagamino prekių ir pardavė paslaugų daugiau, nei pati jų suvartojo, taigi uždirbo daugiau pinigų, tad šalies ekonominė gerovė iš esmės gali didėti (ar iš tiesų gerėja dar priklauso nuo to, kaip uždirbtos pajamos pasiskirsto, t.y. nuo pajamų nelygybės, kuri Lietuvoje, deja, yra viena didžiausių ES).

Iš kitos pusės atvira ekonomikos struktūra byloja apie didelį pažeidžiamumą ir priklausomybę nuo prekybos partnerių. Nuo eksportuojamų prekių paklausos priklauso pramonės gamyba, planuojamos ir vykdomos investicijos, užimtumo lygis bei atlyginimai. Jei eksporto rinkose ilgą laikotarpį reikšmingai sumažėja paklausa – gamintojai bei jų subtiekėjai susiduria su sunkumais ir yra priversti gaminamą produkciją kaupti sandėliuose, o paklausos šokui užsitęsus ilgiau, netgi mažinti gamybos apimtis bei atitinkamai mažinti darbo kaštus – arba išleisdami darbuotojus į laikiną prastovą, mažindami atlyginimus, arba, jeigu paklausos šokas yra ilgalaikis, atleisdami darbuotojus iš darbo.

Toks darbuotojų disponuojamų pajamų sumažėjimas ilgainiui mažina gyventojų galimybės vartoti, nuo ko nukenčia ir į vidaus vartojimą orientuotas verslas. Užsisuka recesijos spiralė. Siekiant įvertinti, kiek reali situacija, jog Lietuvoje būtų pasiekta tokia recesijos spiralė, būtina apžvelgti, iš kurių Lietuvos eksporto rinkų galima tikėtis ilgalaikio paklausos šoko.

Lietuvos eksporto rinkos

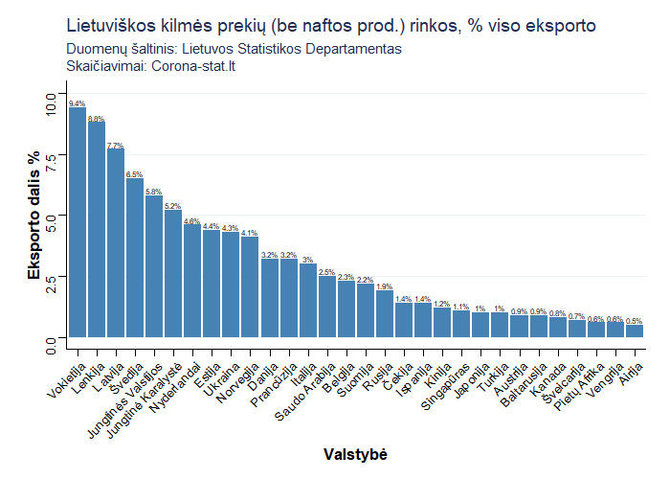

Pagrindinių Lietuvos prekybos partnerių nustatymui reikia vertinti ne bendrą, bet tik lietuviškos kilmės prekių eksportą be rafinuotų naftos produktų. Lietuviškos kilmės prekių eksportas eliminuoja reeksporto prekių srautus, pavyzdžiui naudotų automobilių importą ir eksportą į NVS valstybes, o rafinuoti naftos produktai eliminuojami, jog panaikintas statistikos iškraipymas dėl nuolatinių naftos ir jos produktų kainų svyravimo.

Po Rusijos embargo į eksportą orientuotas verslas greitai persiorientavo į „labiau patikimus vakarus“, tad 2019 metais eksportas į Eurozonos valstybes sudarė 41 proc. viso lietuviškos kilmės eksporto (be rafinuotų naftos produktų), į Europos sąjungos šalis – 62 proc., o į Europos ekonominės erdvės valstybes – 72 proc.

Žvelgiant detaliau – 2019 metais pagrindinės 6 lietuviškos kilmės prekių (be rafinuotų naftos produktų) eksporto rinkos sudarančios net 43 proc. viso eksporto buvo:

- Vokietija (9.4 proc.)

- Lenkija (8.8 proc.)

- Latvija (7.7 proc.)

- Švedija (6.5 proc.)

- JAV (5.8 proc.)

- Jungtinė Karalystė (5.2 proc.)

Būtent šių rinkų gilesnė analizė padės įvertinti koronaviruso sukeltos krizės galimas pasekmes Lietuvos eksportuotojams. Atsižvelgiant į tai, jog tokie ekonominiai rodikliai kaip pramonės produkcija, mažmeninė apyvarta bei BVP skelbiami su kelių mėnesių vėlavimu – daugiau įžvalgų apie padėti šiose rinkose gali pateikti atliekamos verslo lūkesčių apklausos.

Siekiant įvertinti, kiek reali situacija, jog Lietuvoje būtų pasiekta tokia recesijos spiralė, būtina apžvelgti, iš kurių Lietuvos eksporto rinkų galima tikėtis ilgalaikio paklausos šoko.

Verslo lūkesčių indeksai

Rinkos dalyvių (tiek verslo, tiek vartotojų) elgesys priklauso nuo besiformuojančių lūkesčių. Kai lūkesčiai yra teigiami – tikimasi parduoti daugiau produkcijos (įmonių atveju), uždirbti arba sutaupyti daugiau pajamų (gyventojų atveju), įmonės planuoja investicijas, samdo daugiau darbuotojų, arba didina atlyginimus, o gyventojai būna labiau linkę įsigyti didesnės vertės prekes ar net nuosavą būstą. Kai lūkesčiai pradeda prastėti, įmonės stabdo atlyginimų didinimą, nedidina užimtųjų skaičiaus, atitinkamai prastėjantys vartotojų lūkesčiai skatina gyventojus atsargiau vertinti ateities perspektyvas ir labiau taupyti. Dėl šių priežasčių lūkesčių vertinimas yra labai svarbus būsimos ekonominės raidos indikatorius, todėl tolimesnė šio rodiklio analizė pagrindinių eksporto partnerių rinkose gali padėti įvertinti poveikį Lietuvos eksportuotojams.

Verslo lūkesčių indeksai publikuojami kartą ar net kelis kartus per mėnesį. Keli iš labiausiai žinomų tokio tipo indeksų yra:

-

PMI – Purchasing Managers index (liet. – pirkimo vadybininkų indeksas)

-

Eurostat skelbiami verslo lūkesčių indeksai

-

Vokietijos IFO instituto skelbiamas verslo lūkesčių indeksas

Tarptautinis valiutos fondas, centriniai bankai ir kitos institucijos dažnai remiasi PMI diskutuojant ar net prognozuojant ateities ekonomines perspektyvas. Šis indeksas pirmą kartą pradėtas skaičiuoti JAV, po Antrojo pasaulinio karo, vertinant gamybines įmones, o jo skaičiavimą Amerikoje iki šiol atlieka ISM (Institute for Supply Management).

Kitas PMI indekso šaltinis – IHS Markit – globalios informacijos tiekėja, įsikūrusi Londone. Įmonė renka duomenis apie 40-ies pasaulio šalių verslo situaciją bei apklausia ne tik gamybos, bet ir paslaugų sektoriaus įmones taikydama panašią metodiką, kaip ir ISM. Taip pat, kai kuriose atskirose valstybėse, pavyzdžiui Švedijoje, PMI indekso skaičiavimu užsiima komerciniai šalies bankai.

Indeksas skaičiuojamas apklausos principu – atrenkamos pagrindinės pramonės šakos pagal jų indėlį BVP, tuomet daugiau nei 400 šių šakų įmonių pirkimo vadybininkų mėnesio pradžioje gauna apklausos anketa, kurioje vertina savo įmonės veiklą. Anketa atgal išsiunčiama einamojo mėnesio gale, apklausos duomenys skelbiami sekančio mėnesio pirmosiomis dienomis. Klausimai apima penkias pagrindines temas:

-

Naujų užsakymų skaičius

-

Atsargų skaičius

-

Produkcija ir kainas

-

Tiekėjus

-

Darbuotojus

Visi aspektai turi vienodą svorį, o užduodami klausimai prašo apibūdinti verslo situaciją – ar ji gerėja, ar blogėja, tad PMI priskiriamas vadinamiesiems „difuziniams indeksams“, kurie rodo ekonominio aktyvumo keitimosi kryptį lyginant su praėjusiu laikotarpiu. PMI įgauna reikšmes nuo 0 iki 100. Kai indeksas yra didesnis už 50 – verslas, palyginus su praėjusiu mėnesiu, plečiasi, kai mažesnis – traukiasi, o 50 riba byloja apie pokyčio nebuvimą.

Žemiau pateikiamos įžvalgos apie verslo lūkesčius 4 iš 6 pagrindinių Lietuvos eksporto rinkų: Vokietijoje, Švedijoje, Jungtinėje Karalystėje, JAV. Latvijoje PMI nėra skaičiuojamas, o Lenkijoje skaičiuojamas tik pramonės sektoriaus PMI, tad šios šalys į analizę neįtraukiamos.

Situacija užsienio rinkose

Vokietija

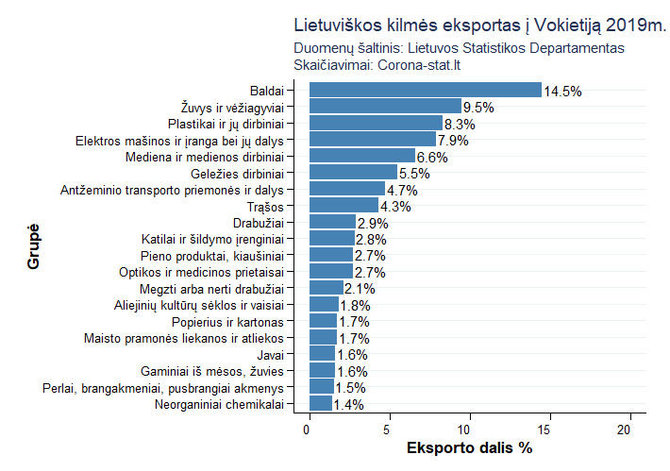

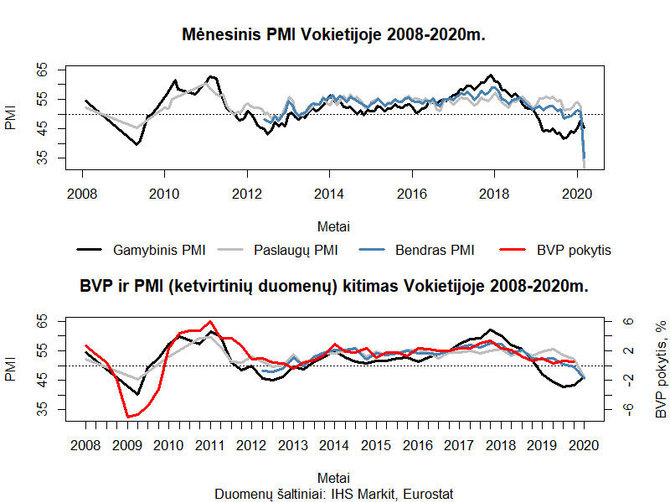

Vokietija yra svarbiausia Lietuvos eksporto partnerė į kurią Lietuviškos kilmės eksportas sudaro 9.41 proc. viso lietuviškos kilmės eksporto (be rafinuotų naftos produktų). Prekyboje su šia šalimi dominuoja šios prekių grupės: baldai, žuvies produktai, plastikas ir jo dirbiniai.

Vokietijos ekonomikai, dar vadinamai „Eurozonos ekonomikos varikliu“ lėtėjant, atitinkamai pasekmės bus jaučiamos tiek Lietuvos eksportuotojams, tiek visai Lietuvos ekonomikai.

Vokietijos ekonomikos augimas, atsitiesęs po pasaulinės finansų bei Eurozonos krizių, piką pasiekė 2017 metų 4-ą ketvirtį, kai metinis BVP augimas siekė 3.4 proc. Tačiau dėl prastėjančios išorinės aplinkos – JAV prekybos karo su ES ir Kinija, JAV muitų mokesčių Europos sąjungos prekėms, tokioms kaip: metalas, aliuminis, automobiliai ir maisto produktai, Vokietijos autoindustrijos dyzelgeitas bei didėjanti konkurencija su TESLA, jau kurį laiką neigiamai veikė Vokietijos ekonomikos augimą. 2019 metai Vokietijos ekonomikai buvo ypač sunkūs, šalis net dukart buvo ant ribos ties recesija (kai du ketvirčius paeiliui ketvirtinis BVP traukiasi palyginus su ankstesniu ketvirčiu).

Europoje prasidėjus COVID-19 plitimui, verslo lūkesčiai Vokietijoje suprastėjo dar labiau. Šalies pramonė, sudaranti beveik ketvirtadalį BVP, 2020 metų pradžioje jau rodė atsigavimo ženklus, tačiau kovo mėnesį PMI nukrito 2.6 punkto nuo 48 iki 45.4 (žr. grafiką apačioje). Sekančio mėnesio PMI kritimas, kuriuo bus labiau įvertintas parduotuvių ir paslaugų užsidarymas, tikėtina, gali būti ženkliai didesnis.

Tuo tarpu paslaugų sektorių, atsakingą už 70 proc. Vokietijos BVP, tiesioginiai valdžios sprendimai dėl karantino paveikė gerokai greičiau ir stipriau – paslaugų PMI nukrito 20.8 punkto nuo 52.5 iki 31.7 bei pasiekė žemiausią tašką istorijoje. Bendras PMI indeksas atitinkamai nukrito 15.7 punkto nuo 51.2 iki 35.

Europoje prasidėjus COVID-19 plitimui, verslo lūkesčiai Vokietijoje suprastėjo dar labiau.

Šalyje sustojus ekonomikai buvo atlaisvinti fiskalinės drausmės susitarimai bei paskelbta apie beveik 30 proc. viso Vokietijos BVP sudarantį fiskalinio stimulo (750 milijardų eurų) ir socialinių garantijų paketą. Mažėjant naujų užsikrėtimų skaičiui, pastaruoju metu pradėta kalbėti apie karantino švelninimą, tačiau nepaisant pradedamų švelninti karantino sąlygų, galima tikėtis, jog koronaviruso šoko padariniai vidinei bei išorinei paklausai ir atitinkamai gamybai bus jaučiami dar ne vieną ketvirtį, todėl neigiamos pasekmės bus jaučiamos ir Lietuvos eksportuotojams, kurių eksporto apimtys antrąjį šių metų ketvirtį, tikėtina, pajus ženklą susitraukimą.

Švedija

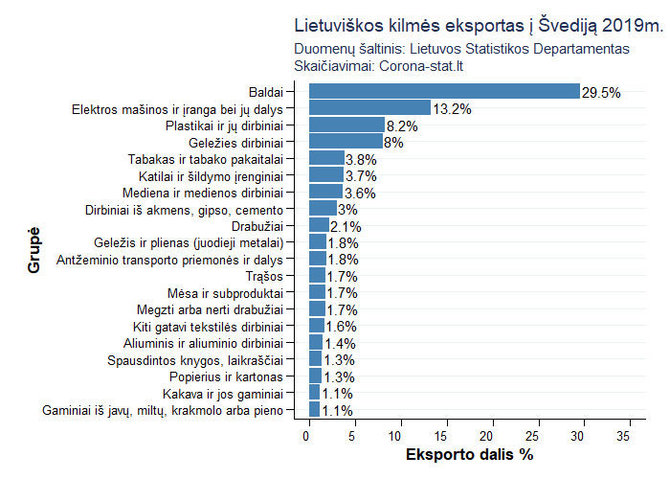

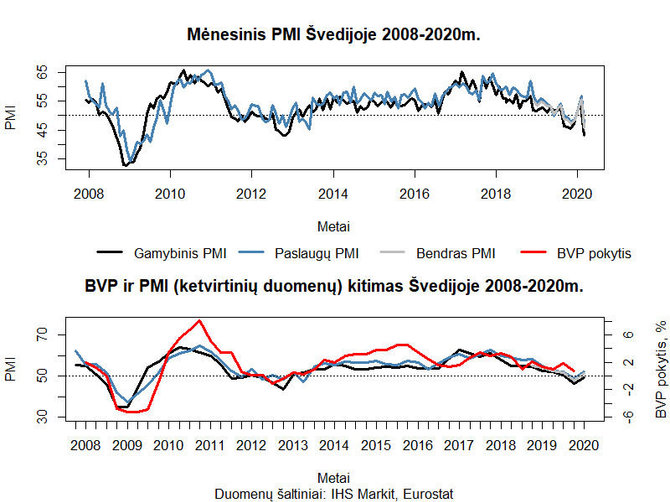

Švedija – pagrindinė Lietuvos prekybos partnerė Šiaurinėje Europoje ir 4-a valstybė pagal lietuviškos kilmės eksporto dydį (6.54 proc.), kurio didžiausią dalį sudaro: baldų, elektros mašinų ir įrengimų bei plastikų ir jų gaminių eksportas. Tai didžiausia mūsų šalies baldų gamintojų prekybos rinka, kuriai tenka 22 proc. visų į Europos Sąjungą eksportuojamų baldų, todėl sulėtėjusi prekyba tiesiogiai paveiktų ne tik tokius koncernus kaip SBA, tačiau ir daugelį kitų mažesnių su baldų gamyba ir medienos apdirbimu susijusių įmonių.

Švedijos ekonomikos augimas paskutiniame 2019 m. ketvirtyje, nepaisant pasitelktų fiskalinių ir monetarinių priemonių, sulėtėjo iki 0.8 proc. Švedai laukė ekonomikos sulėtėjimo ir 2020 metais bei buvo jam pasiruošę – atsakinga fiskalinė politika užtikrino, jog Švedijos skolos ir BVP santykis buvo mažiausias nuo 1977 metų.

Praėjusiais metais lėtėjant ekonomikai, PMI indeksai judėjo ta pačia kryptimi kaip ir BVP bei atspindėjo lėtėjančią šalies ekonomiką. 2019 metų gruodžio mėnesį Švedijos centrinis bankas, priartėjus prie tikslinės 2 procentų infliacijos ribos, pabaigė nuo 2015 metų trukusį neigiamų palūkanų laikotarpį ir pakėlė bazinę palūkanų normą nuo -0.25 proc. iki 0 proc.

2020 metų pradžia buvo daug žadanti – vasario mėnesį, palyginus su gruodžiu, gamybos PMI pakilo 6.1 punkto nuo 47.1 iki 53.2, o paslaugų PMI pakilo 8 punktais nuo 48.7 iki 56.7. Vasario mėnesio PMI buvo aukščiausias per pastaruosius metus, tačiau prasidėjusi koronaviruso pandemija atsispindėjo ir verslo lūkesčiuose. Kovo mėnesį paskelbtas pramonės sektoriaus, sudarančio 18.8 proc. BVP, PMI krito 10 punktų nuo 53.2 iki 43.2. Paslaugų sektorius, sudarančio beveik 73 proc. BVP, PMI krito 9.8 punkto nuo 56.7 iki 46.9.

Švedijos vyriausybė, priešingai nei kaimyninės valstybės, nusprendė priimti švelnesnę koronaviruso pandemijos valdymo strategiją – nedraudžia, tačiau ragina piliečius vengti masinių susibūrimų ir dirbti iš namų, o parduotuvės ir barai veiklos apribojimų nesulaukė. Tokia valstybės priimta politika susilaukė daug kritikos, tačiau vyriausybė skelbia tikinti savo piliečių sąmoningumų ir kol kas draudimų nepriima. Griežtai nestabdoma ekonomika, papildomas 8-13 proc. BVP siekiantis fiskalinio skatinimo paketas bei socialinės valstybės garantijos verslui ir darbuotojams lemia, jog Švedijos ekonomika, palyginus su kitomis valstybėmis, tikėtina, patirs mažesnę recesiją.

Nors IKEA parduotuvės netrukus vėl atsidarys, visgi tikėtina, jog nemaža dalis paklausos bus prarasta.

Didelė dalis Lietuvos ir Švedijos prekybinių ryšių yra sujungti su viena iš stambiausių Švedijos įmonių – IKEA, kuri uždarė savo parduotuves visame pasaulyje dėl ko Lietuvos baldų gamintojai nebeturi užsakymų. Viena iš didžiausių Baltijos šalyse baldų gamybos ir medienos apdirbimo grupių Vakarų medienos grupė stabdo savo veiklą ir, kaip Delfi „Dėmesio centre“ praneša valdybos pirmininkas S.Paulauskas, dėl IKEA parduotuvių uždarymo VMG neteko apie 80 proc. užsakymų ir naujos gamybos nebevykdo.

Nors IKEA parduotuvės netrukus vėl atsidarys, visgi tikėtina, jog nemaža dalis paklausos bus prarasta. Dėl didelio neapibrėžtumo apie antrą koronaviruso bangą rudenį bei jau sumažėjusių gyventojų disponuojamų pajamų, galima tikėtis, jog žmonės bus mažiau linkę įsigyti didesnės vertės ilgo vartojimo prekes visus likusius metus, tarp jų ir baldus. Užsitęsęs paklausos šokas gali riboti ir tiesiogines užsienio investicijas iš Švedijos į Lietuvos apdirbamąją gamybą, kas dar labiau neigiamai veiktų Lietuvos ekonomiką trumpuoju ir ilguoju periodu.

JAV

JAV – penktoji svarbiausia Lietuvos eksporto partnerė, kuriai tenka 5.79 proc. viso lietuviškos kilmės prekių eksporto. Lietuvos eksporte į Jungtines Valstijas dominuoja šios prekių grupės: chemijos produktai, baldai ir optikos, matavimo ir medicininiai prietaisai bei jų dalys. Verta paminėti, kad kas penkta pasaulio ekonomika eksportuoja daugiausia prekių būtent į JAV, todėl paklausos mažėjimas ir recesija šioje rinkoje atitinkamai paliestų visą likusį pasaulį tarp jų ir Lietuvą.

JAV BVP nuo 2016 m., kai D.Trumpas buvo išrinktas prezidentu, iki 2018 m. 3-io ketvirčio stabiliai augo kiekvieną ketvirtį, o augimo tempas kilo nuo 1.55 proc. iki 3.2 proc. ketvirtinio augimo. Tačiau 2018 m. liepos mėnesį prasidėjus prekybos karui su Kinija, ekonomikos augimas sulėtėjo bei 2019 4-ą ketvirtį siekė 2.3 proc., tačiau nedarbo lygis šalyje išliko mažiausias per pastaruosius 50 metų ir siekė 3.6 proc., o augančios namų ūkių išlaidos atsvėrė eksporto mažėjimą ir prisidėjo prie ekonomikos stabilizavimosi.

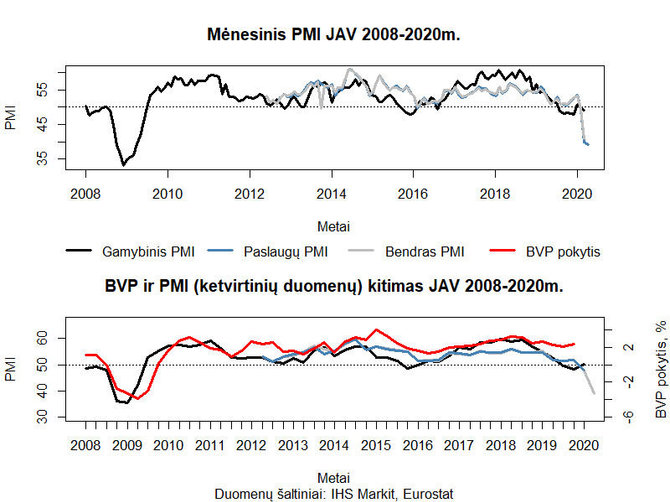

Staigiai prasidėjusi COVID-19 pandemija kol kas nestipriai paveikė gamybos sektorių – kovo PMI, palyginus su vasario mėnesiu, krito 1 punktu nuo 50.1 iki 49.1, tačiau stebint kasdienių naujų užsikrėtimų šalyje skaičių ir bendrą ekonomikos būklę pasaulyje, artimiausi metu galima tikėtis ženklaus gamybos PMI kritimo bei gamybos apimčių ženklaus sumažėjimo.

Pandemija koregavo ir iki tol ganėtinai pozityvius paslaugų sektoriaus, sudarančio 77.4 proc. JAV BVP, lūkesčius, kurie krito 12.4 punktais nuo 51.9 iki 39.5. Paslaugų sektorius taip pat susidūrė ir su didžiausiu darbuotojų atleidimų skaičiumi, o bendras bedarbių skaičius prieš 2 savaites JAV pasiekė 13 proc. kas yra didžiausia reikšmė nuo pat Antrojo pasaulinio karo. Naujų bedarbių skaičius kasdien didėja beveik 0.5 proc. greičiu, kompiuterinės sistemos nespėja fiksuoti naujų užklausų, o ekonomistų vertinimų nedarbo lygis iki vasaros gali pasiekti net 30 proc. ribą.

Staigiai prasidėjusi COVID-19 pandemija kol kas nestipriai paveikė gamybos sektorių.

Atitinkamai bendras PMI kovo mėnesį krito 8.7 punkto nuo 49.6 iki 40.9, o tai indikuoja apie vis gilėjantį šalies ekonomikos susitraukimą.

JAV Vyriausybė kovai su virusu ir jo pasekmėmis numatė iki šiol neregėto dydžio – 10 proc. BVP (2.2 trilijonų JAV dolerių) dydžio siekiantį fiskalinio skatinimo paketą. Federalinio rezervo bankas pradėjo kiekybinį skatinimą – sumažino bazinę palūkanų normą ir paskelbė 700 milijardų dolerių dydžio vertybinių popierių pirkimą. Visgi vertinant JAV ekonomikos priklausomybę nuo vidaus vartojimo ir stebint įspūdingai didėjančius nedarbo rodiklius – kyla pagrįstų abejonių, ar dabartinių skatinimo paketų pakaks, jog JAV ekonomika metų pabaigoje vėl atsitiestų.

Jungtinė Karalystė

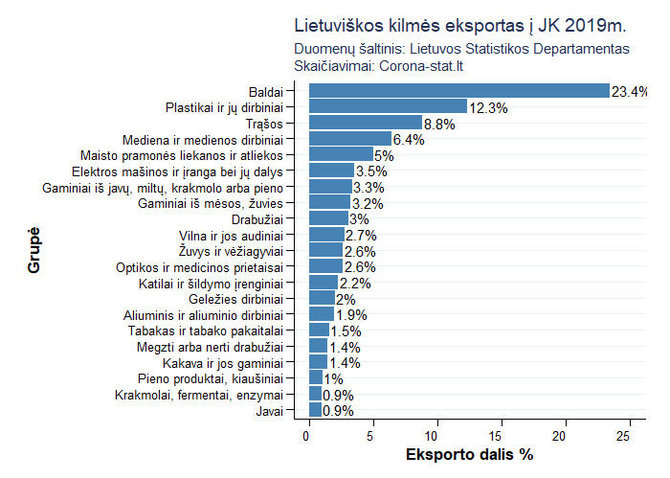

Jungtinė Karalystė svarbi ne tik dėl to, kad yra šeštoji pagal dydį Lietuvos prekybos partnerė, bet ir dėl to, jog Jungtinėje Karalystėje gyvena per 200 tūkst. Lietuvos emigrantų, kurie nuolat siunčia dalį savo pajamų Lietuvoje likusiems artimiesiems. Į JK Lietuvos gamintojai eksportuoja 5.22 proc. viso Lietuviškos kilmės eksporto. Pagrindinės eksporte į JK dominuojančios prekės yra: baldai, plastikai ir jų gaminiai, mediena ir trąšos.

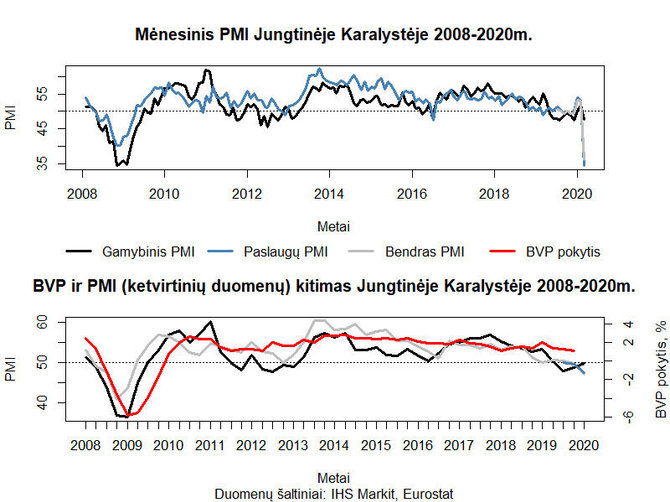

JK ekonomikos augimas nuo 2014 metų 4-o ketvirčio, kai BVP augo 2.5 proc., nuosaikai lėtėja, o paskutinį 2019 metų ketvirtį metinis BVP augimas siekė tik 1 proc. Šis mažėjimas susijęs su politine situacija šalyje, kai neaiški situacija dėl JK išstojimo iš ES didino neapibrėžtumą dėl prekybos sąlygų su ES.

Verslo lūkesčiai šiuo laikotarpiu kito skirtingai. Nuo 2014 iki 2016 metų JK ekonomika judėjo defliacijos link, o didėjanti svaro kaina neigiamai atsiliepė prekybai, atitinkamai krito tiek gamybos (nuo 55 iki 50), tiek paslaugų sektoriaus PMI (nuo 58 iki 53). Dėl 2016 metais įvykusio Brexit referendumo baigties ženkliai nuvertėjęs svaras padidino JK eksporto konkurencingumą. Tai atsispindėjo ir verslo lūkesčiuose – gamybos PMI kilo 8.8 punkto nuo 47.4 reikšmės liepos mėnesį iki 56.2 gruodį.

COVID-19 pasekmės gamybos sektoriui lėmė prastėjančias pramonės nuotaikas.

2019 metai pasižymėjo dideliu neapibrėžtumu dėl JK išstojimo iš ES sąlygų ir terminų, dėl šio neapibrėžtumo pramonės ir paslaugų PMI pasižymėjo mažėjimo tendencijomis, o 2019 metų pabaigoje pasiekus susitarimą dėl Brexit, abiejų sektorių PMI pakeitė savo trajektoriją į nuosaikų didėjimą.

Prasidėjus pandemijai Jungtinė Karalystė netaikė draudimų ir tikėjosi, jog visuomenė persirgs koronavirusu bei įgis jam vadinamąjį bandos imunitetą, tačiau virusui pradėjus nevaldomai plisti kovo gale buvo įvestas karantinas.

COVID-19 pasekmės gamybos sektoriui lėmė prastėjančias pramonės nuotaikas, todėl kovo mėnesį PMI krito 3.9 punkto nuo 51.7 ir pasiekė 47.8 punktų ribą. Vėlai įvestas karantinas turėjo įtakos tokiam nedideliam kritimui, todėl ateinantį mėnesį pramonės PMI turėtų fiksuoti žemesnes reikšmes.

Paslaugų sektorius sureagavo greičiau – paskutiniais duomenimis PMI krito nuo 53.2 iki 34.5. Jungtinės Karalystės ekonomikos sistema ypač priklausoma nuo paslaugų sektoriaus. Šalies paslaugų sektorius yra antroje vietoje tarp Europos ekonominės erdvės valstybių pagal sukuriama BVP vertę (80 proc.).

Bendras PMI fiksavo 17 punktų kritimą nuo 53 iki 36.

Mažesnė gamyba ir vidinė paklausa atsilieps ir Lietuvos ekonomikai, kuri poveikį pajus ne tik dėl pagrindinių prekių eksporto mažėjimo, tačiau ir dėl kito svarbaus veiksnio – Lietuvos emigrantų piniginių perlaidų į Lietuvą sumažėjimo.

Epilogas

Išankstiniai duomenys nežada Lietuvai nieko gero. Pagrindinėse Lietuvos eksporto rinkose paslaugų sektoriaus nuotaikos krito iki rekordinių žemumų. Pramonės sektoriaus lūkesčių indeksai, tikėtina, netrukus irgi pradės atspindėti kritusius pardavimus bei užsakymus.

Darant prielaidą, jog koronavirusas bus suvaldytas per antrąjį šių metų ketvirtį, galima tikėtis labai staigaus BVP kritimo visoje ES. Šis kritimas, tikėtina, bus trumpas – truks 1 ketvirtį (per pasaulinę finansų krizę BVP kritimas truko 4, per Eurozonos krizę – 6 ketvirčius iš eilės), tačiau pats gylis reikš, jog visų metų BVP augimas vis tiek išliks neigiamas. TVF Eurozonos 2020 metų BVP augimo prognozes pakeitė iš +1.3 proc. į -7.5 proc., JAV iš +2.0 proc. į -5.9 proc. . Remiantis tokiomis prognozėmis, galima teigti, jog Lietuvos Finansų ministerijos prognozėse pristatytas antrasis variantas, kuriame numatoma, jog ES BVP krenta tik -5.0 proc. yra vis dar ganėtinai optimistinis, tad labai tikėtina, jog Finansų ministerijos prognozuojamas Lietuvos 2020 metinio BVP susitraukimas, siekiantis 7.3 proc., o eksporto – 15.0 proc., gali būti ne tik labiau tikėtinas scenarijus, o gal taip pat tapti optimistiniu.

Ir visgi dideli fiskaliniai skatinimo paketai abipus Atlanto, Lietuvos finansų ministro pasisakymas, jog šiuo metu turi būti vykdoma ekspansinė fiskalinė politika, nuteikia teigiamai, jog nei Lietuva, nei kitos šalys į recesijos spiralę neįsisuks. Tačiau didelis nežinomasis išlieka pats koronavirusas – jeigu rudenį, prasidėjus šaltiems orams, vėl pradėtų daugėti COVID-19 atvejų, Lietuvą, kaip ir visą pasaulį, gali ištikti dar neregėto masto ekonominis šokas.

Tomas Dzedulionis yra ekonomikos analitikas.