Pamoka #1: Krizės ateina (ne)tikėtai

Daugelis sutiks, kad jokia krizė nėra laukiama. Ne išimtis ir ta, kurią matome dabar. Tikriausiai niekas tiksliai negalėjo pasakyti, kada ir kokiu būdu ji prasidės. Juk dar šių metų pradžioje finansų informacijos ir analitikos žiniasklaidos bendrovės „Bloomberg“ atlikta didžiausių finansinių institucijų prognozių 2020 metams suvestinė rodė, kad po itin sėkmingų praėjusių metų tikėtasi akcijų rinkų stabtelėjimo, tačiau ne kritimo. Tokie ženklai nuteikė pakankamai optimistiniam scenarijui.

Tačiau tenka pripažinti, kad nors įvairūs virusai ir ligos nuolatos egzistuoja šalia mūsų bei kartais nuskambėdavo perspėjimai dėl pandemijų grėsmės, visgi niekas nesitikėjo ir neįvertino sparčiai išplitusio koronaviruso įtakos visai pasaulio ekonomikai bei finansų rinkoms. Čia galima prisiminti ir tai, kad 2008-2009 m. ekonominė krizė pirmiausia kilo JAV dėl šios šalies finansų sistemos sisteminių problemų, susijusių su išvestinėmis priemonėmis, kurios buvo susietos su didesnio rizikingumo nekilnojamo turto paskolomis. Kai kiek nelauktai bankrutavo vienas didžiausių JAV investicinių bankų „Lehman Brothers“, šio įvykio poveikis dėl pastaraisiais dešimtmečiais išaugusios globalizacijos nuvilnijo per visą pasaulį.

Kartais krizes galima prognozuoti, pavyzdžiui, matant, kad kažkurioje turto klasėje formuojasi kainų burbulas, kuriam subliuškus finansų rinkas gali ištikti krizė – taip buvo per dot.com burbulo sprogimą 2000-aisiais. Tačiau koronaviruso atveju buvo sudėtinga numatyti, kad vienoje Kinijos provincijoje prasidėjęs viruso plitimas gali tapti globalia problema, ribojančia žmonių judėjimą, verslų galimybes veikti ir tuo pačiu sukeliančia vadinamus pasiūlos bei paklausos šokus pasaulio mastu.

Pamoka #2: Planuoti, planuoti ir dar kartą planuoti

Iš savo ilgametės patirties žinome, kad esminis dalykas ruošiantis krizėms yra plano turėjimas ir pasirengimas jį įgyvendinti. Visgi, ką daryti, kai krizė jau čia? Nedarykite skubotų sprendimų, ypač tais klausimais, kurias nesijaučiate užtikrinti ir galite turėti finansinių nuostolių.

Pirmiausia, dar iki krizės turėtumėte atskirti, kurios jūsų lėšos yra skirtos „juodai dienai“, o kurios jūsų lėšos yra skirtos naudojimui po 20-ies ar 30-ies metų, kai jums sukaks pensinis amžius. „Juodai dienai“ turėtumėte turėti bent 6 darbo užmokesčio dydžio rezervą ir jį laikyti sąskaitoje banke – šie pinigai negali būti investuoti į jokius vertybinius popierius.

Šias lėšas naudokite, jei jums prireiks pinigų netekus darbo ar dėl prastovos gavus mažesnes pajamas. Tos lėšos, kurios yra skirtos naudojimui po 20-30-ies metų, turėtų būti investuotos taip, kad būtų įvertintas jums iki pensijos likęs laikotarpis. Kuo daugiau metų yra likę, tuo rizikingiau galite investuoti, rinkdamiesi akcijų pensijų fondus ir tokiu būdu bet kurią krizę paversdami galimybe įsigyti atpigusių vienetų.

„Juodai dienai“ turėtumėte turėti bent 6 darbo užmokesčio dydžio rezervą.

Reikėtų atminti, kad kuo didesnė grąža ilguoju laikotarpiu prognozuojama iš konkrečių investicijų – pavyzdžiui, vidutinė metinė istorinė JAV akcijų grąža per beveik 100 metų siekė 9,7 proc. (neįvertinus infliacijos) – tuo didesnius svyravimus šių investicijų vertės gali patirti trumpuoju laikotarpiu. Šiuo atveju rinkų svyravimai, kurių didžiausius mes vadiname „krizėmis“, yra kaina, kurią mokame už didesnę investicijų grąžą ilguoju laikotarpiu. Štai kodėl į pensijų fondą turi keliauti tos lėšos, kurios nebus naudojamos tada, kai staigiai prireiks – atėjus „juodai dienai“.

Savo ruožtu, profesionalūs investicijų valdytojai, valdydami jūsų ilgalaikes investicijas, ne tik remiasi dabartinės situacijos analizėmis, bet ir analizuoja iki tol buvusius atvejus bei rinkų svyravimus. Tai leidžia jiems geriau suprasti įvairias situacijas, galimas jų pasekmes ir atitinkamai priimti sprendimus.

Pamoka #3: Šalin emocijas

Investavimo specialistai puikiai žino – jei sprendimai priimami nesiremiant analize ar racionaliais argumentais, yra didelė tikimybė pasiduoti emocijoms. Tai galioja ir norui rinkų smukimo akivaizdoje mažinti investicijų riziką ar visiškai pasitraukti nuo investavimo. Idėja labai paprasta – išsiparduoti investicijas dabar, kol vertė yra aukštesnė, ir pasiekus žemiausią tašką vėl pradėti investuoti, tačiau atspėti, kur yra tas „dugnas“, kaip rodo statistika, praktiškai neįmanoma.

Emocijos užplūsti gali ne tik tiesiogiai investuojančius asmenis, bet ir savo pinigus pensijų fondams patikinčius gyventojus. Žinoma, psichologiškai sunku susitaikyti su situacija, kadangi norisi, jog mūsų sukauptas turtas nuolat augtų arba bent išsaugotų vertę. Visgi svyravimai yra natūrali finansų rinkų dalis.

Ateityje mūsų laukia dar ne viena krizė, tačiau ilguoju laikotarpiu akcijų grąža aplenkia saugesnių investicijų grąžą.

Laikoma, kad 30 proc. pokytis akcijų rinkoms yra normalus. Be to, istorija rodo, kad po kritimų paprastai ateina ir kilimas. Tai ypač svarbu turintiems ilgalaikius investavimo tikslus. Pavyzdžiui, kaupimas pensijų fonduose yra orientuotas į keliasdešimt metų ir per jį gali būti įvairių svyravimų. Juk ateityje mūsų laukia dar ne viena krizė, tačiau ilguoju laikotarpiu akcijų grąža aplenkia saugesnių investicijų grąžą. Svarbiausia yra nedaryti emocijų nulemtų klaidų – bandyti išsiimti pinigus ar keisti fondą į mažiau rizikingą.

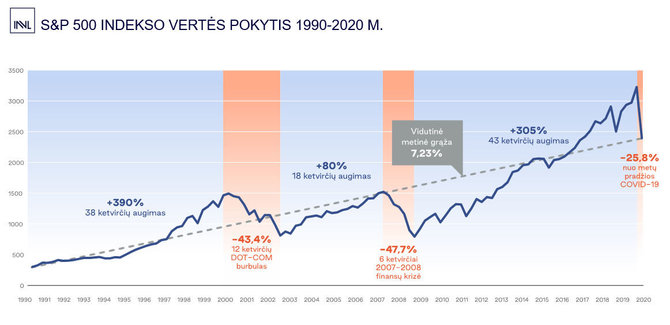

Visa tai patvirtina ir 2002 bei 2008 metų krizių patirtis. Kaip keitėsi JAV akcijų vertės nuo 1990 metų (tuo metu buvo ir didesnių krizinių laikotarpių nei dabar), rodo šis S&P 500 indekso, apimančio 500 pagrindinių bendrovių, įtrauktų į JAV vertybinių popierių biržų sąrašus, vertės kitimo grafikas. Nepaisant per šį laikotarpį buvusių svyravimų, per pastaruosius? 30 metų šio indekso vidutinė metinė grąža buvo teigiama ir siekė 7,23 proc.

Išvengti minėtų emocinių pasirinkimų, taip pat užtikrinti, kad žmonės prisiimtų investicijų riziką pagal savo amžių, leidžia gyvenimo ciklo pensijų fondai, kurie Lietuvoje veikia nuo 2019 m. Juose investicijų į tokias turto klases kaip akcijos ir obligacijos proporcijos keičiamos pagal dalyvių amžių. Kitaip tariant, atsižvelgiama į asmenų amžių iki pensijos ir pagal tai vertinama potenciali investicijų grąža.

Galime pasidžiaugti, kad įgyvendinant reformą, 2019 m. pradžioje visi II pakopos pensijų sistemos dalyviai buvo automatiškai perkelti į jiems pagal amžių tinkanti gyvenimo ciklo pensijų fondą. Tai reiškia, kad asmenų, kuriems pensinis amžius jau gana arti, turtas laikomas konservatyviai investuojančiuose pensijų fonduose, kurie į akcijų rinkas investuoja minimaliai ir daugiausiai investuojama į obligacijas, kurios krizės akivaizdoje yra ženkliai stabilesnės.

Jauniems žmonėms investicijos į akcijų rinkas padeda išnaudoti potencialą uždirbti daugiau ilgalaikėje perspektyvoje, prisiimant trumpalaikio akcijų rinkų svyravimo rizikas.

Tačiau kaupiantys trečiojoje pensijų pakopoje turėtų pasitikrinti, ar fondo rizikingumas atitinka jų amžių. Jei visgi abejojate, ar teisingame fonde kaupiate, reiktų pasitarti su finansų konsultantais.

Pamoka #4: Periodinis investavimas leidžia sušvelninti rinkų svyravimų įtaką

Kaupimas pensijų fonde yra ilgalaikis investavimas. Kitaip tariant, turite suvokti, kad tikėtis sukaupti norimą turtą turėtumėte neiškart, o po 10, 20 ar dar daugiau metų. Dar geriau, kad kaupiant antroje pakopoje investuojama periodiškai. Periodinis investavimas leidžia įsigyti vienetų už kainą, kuri priklauso nuo rinkų svyravimo, tokiu būdu, kai rinkos krenta, galima įsigyti atpigusių vertybinių popierių, kurių vertėms pakilus, gaunamas didesnis uždarbis.

Investuodami periodiškai jūs nebandote atspėti, kada bus geriausias momentas investuoti. Vietoj to jūs paskirstote lėšas ir nuosekliai investuojate kiekvieną mėnesį. Skaičiavimai rodo, kad investuojant periodiškai, net ir didelių rinkų svyravimų atveju, po tam tikro laikotarpio galima gauti teigiamą ilgalaikę grąžą.

Taip pat reikia nepamiršti, kad taupymas pensijai yra svarbus ilgalaikis tikslas, o jo pasiekti lengviau kaupiant ilgą laiką – tada periodiškai skirti reikia mažiau lėšų.

Pamoka #5: Visos krizės ankščiau ar vėliau praeina

Esminė pamoka, kurią esame išmokę, yra atminti, jog pokyčių visuomet buvo ir bus, todėl jiems reikia ruoštis iš anksto. Be to, visos krizės anksčiau ar vėliau praeina, o kiekviena pabaiga reiškia ir naują pradžią. Svarbiausia, kad pradėdami viską iš naujo būtume išmokę praeities pamokas.

Primename, kad investuojant neišvengiamai susiduriama su investavimo rizika – investicijų vertė gali ir kilti, ir kristi, taip pat gali būti atgauta mažesnė vertė nei pradinė investicija. Investicijų praeities rezultatai negarantuoja tokių pačių rezultatų ir pelningumo ateityje bei nėra visiškai patikimas būsimų rezultatų rodiklis.