15min pateikia svarbiausius mokesčių pasikeitimus, kurie laukia samdomų darbuotojų, savarankiškai dirbančiųjų ir smulkių įmonių.

Dirbantiems pagal darbo sutartį – 12 eurų

Vidutiniškai dirbantieji pagal darbo sutartį nuo 2018-ųjų metų gali tikėtis papildomų 12 eurų „į rankas“, mat NPD nuo naujųjų padidėja iki 380 eurų (2017 m. – 320 eurų). Tačiau padidėjusio NPD nauda bus juntama tik tiems asmenims, kurių atlyginimas nesiekia 1160 eurų „ant popieriaus“, arba 882 eurų į rankas – viršijus šią ribą atlyginimas 2017 m. ir 2018 m. nesiskirs.

Minimalaus mėnesinio atlyginimo (MMA) augimas iki 400 eurų lems, kad MMA gaunantys asmenys „į rankas“ uždirbs iš viso 25,7 euro per mėnesį daugiau.

Vidutinį atlyginimą ir mažiau uždirba 715 tūkst. gyventojų, rodo „Sodros“ duomenys – visi jie gali tikėtis papildomų 12 eurų. Šiuo metu vidutinis atlyginimas Lietuvoje siekia 851 eurą ant popieriaus: „į rankas“ 2017 m. šis atlyginimas siekė 657,8 eurų, o nuo 2018-ųjų – 669,8 eurų.

Riboto darbingumo asmenims pradedamas taikyti 70 eurų didesnis NPD – tai dar labiau padidins jų pajamas.

Pagal darbuotojų pateiktus prašymus NPD ir toliau taikys darbdavys – atitinkamai jis apskaičiuos pajamų mokestį ir socialinio draudimo, sveikatos draudimo įmokas.

Socialinio ir sveikatos draudimo dalyje pagrindinė naujovė – įvestos „Sodros“ grindys. 15min jau rašė, kad dėl jų pabrangs darbo vietos, už kurias mokama mažiau nei MMA, o darbuotojai daugiau niekur nedirba. Mat įmokas socialiniam draudimui darbdaviai privalės mokėti bent nuo MMA, išskyrus tuos atvejus, kai darbuotojas draustas kitur, gauna pensiją ar yra ne vyresnis nei 24 metų.

Pavyzdžiui, jei už nepilną darbo laiką mokamas 200 eurų ant popieriaus atlyginimas, o darbuotojas daugiau niekur nėra draustas, tokia darbo vieta darbdaviui pabrangs nuo 262,4 eurų iki 324,7 eurų. Tačiau darbuotojui bus užtikrintas reikalingas stažas pensijai.

Nuo 2018 m. sausio 1 d. nebebus taikomas papildomas NPD, taikytas tėvams. Tai mažins darbo užmokestį, tačiau tą kompensuos papildomos išmokos vaikams.

Pavyzdžiui, nustojusius taikyti PNPD, 1 vaiką auginančiam gyventojui „į rankas“ gaunamas darbo užmokestis sumažės iki 15 eurų. 2 vaikus – iki 30 eurų. Tačiau vietoje PNPD visiems vaikus auginantiems ar globojantiems asmenims bus išmokamos tikslinės vaiko išmokos po 30 eurų, kurias išmokėti pavesta savivaldybių administracijoms.

Išmokos vaikams susietos su bazine socialine išmoka, kuri šiuo metu sudaro 38 eurus.

Dirbantiems savarankiškai: individualūs tarifai, galimybė dengti nuostolius

Esminė naujovė besiverčiantiems individualia veikla – nuo gauto pelno priklausantis gyventojų pajamų mokesčio (GPM) tarifas. Šiuo metu VMI ir „Sodra“ dar tik ruošia skaičiuokles, kurios leis įvertinti taikomus mokesčius.

Už 2017 m. gautos pajamos dar bus apmokestintos „senuoju“ 5 arba 15 proc. tarifu. Tačiau 2018-aisiais asmens uždarbis nulems, koks bus GPM tarifas taikomas.

Jei apmokestinamosios pajamos neviršys 20 tūkst. eurų – jos bus apmokestinamos 5 proc. tarifu. Jei viršys – taikomas tarifas didės, kol pasieks nekintantį 15 proc. tarifą ties 35 tūkst. eurų „pelnu“. Pelnas, arba apmokestinamosios pajamos, apskaičiuojamos iš visų pajamų atėmus faktines sąnaudas, arba 30 proc. pasirinktinai – ši taisyklė nesikeis.

Savarankiškai besiverčiantieji galės perkelti ankstesniais metais patirtus nuostolius iš individualios veiklos, net jei jie buvo patirti iš kitos veiklos rūšies.

Mat atsisakyta ribojimo, jog su individualios veiklos pajamų gavimu arba uždirbimu susiję leidžiami atskaitymai atimami atskirai pagal kiekvienos individualios veiklos rūšies pajamas. Taip pat panaikintas ribojimas, susijęs su individualios veiklos nuostolių perkėlimu – nuostolius bus galima dengti neatsižvelgiant į individualios veiklos rūšį.

Gyventojas, įregistravęs individualią veiklą pagal pažymą, pasibaigus kalendoriniams metams, iki kitų metų gegužės 1 dienos VMI turi pateikti Metinę pajamų deklaraciją, GPM308 formą. Deklaracijoje apskaičiuotą pajamų mokestį reikia sumokėti iki to paties GPM308 deklaracijos pateikimo termino į vieną iš VMI biudžeto pajamų surenkamųjų sąskaitų.

Socialinio draudimo įmokos pagal individualios veiklos pažymą, kaip ir iki šiol, bus mokamos nuo pusės apmokestinamųjų pajamų (GPM – nuo visų apmokestinamųjų pajamų).

Didžiausia ateinančių metų naujiena – vadinamosios socialinio draudimo įmokų „atostogos“ pirmą kartą taip dirbti pradedantiems žmonėms. Jie vienus metus nuo veiklos pradžios galės nemokėti valstybinio socialinio draudimo įmokų – teisė į tokias „atostogas“ bus suteikiama automatiškai.

Pirmaisiais savarankiškos veiklos metais prievolė mokėti 9 proc. privalomojo sveikatos draudimo (PSD) įmokas nuo pusės apmokestinamųjų pajamų išlieka, taip pat reikės mokėti visas socialinio draudimo įmokas už naujame versle įdarbintus samdomus darbuotojus.

„Iš tokių savarankiška veikla užsiimančių gyventojų pirmus metus neprašysime mokėti socialinio draudimo įmokų. Tačiau jeigu žmogus vis dėlto norėtų jas mokėti – tam, kad tais metais galėtų gauti ligos, motinystės, tėvystės išmokas, kaupti stažą pensijai, jis pajamas galės deklaruoti ir įmokas mokėti įprasta tvarka. Įmokų „atostogos“ yra savanoriškas pasirinkimas“, – sako „Sodros“ direktoriaus pavaduotojas Ježy Miskis.

Verslo liudijimai: „Sodra“ paprašys savo dalies

Dirbantiems su verslo liudijimais teisė į „atostogas“ taip pat priklausys – atostogos nuo VSD įmokų bus suteikiamos vienerius metus nuo pirmo verslo liudijimo įsigaliojimo dienos, nesvarbu, kiek dienų per tuos metus verslo liudijimas galiojo. Tačiau išnyksta kitos turėtos lengvatos dėl VSD įmokų.

Planuojantieji 2018 metais įsigyti verslo liudijimą bei individualią žemės ūkio veiklą vykdantys gyventojai nuo šiol turės susimokėti VSD įmokas net ir tuo atveju, jeigu tuo pat metu dirba samdomą darbą, o pagal verslo liudijimą tik „prisiduria“. Įmoka bus apskaičiuojama atsižvelgus į liudijimo galiojimo dienų skaičių ar individualios žemės ūkio veiklos vykdymo laikotarpį.

Anksčiau VSD įmokų mokėti nereikėdavo, jeigu darbdavys sumokėdavo įmokas bent nuo pajamų, siekiančių MMA.

Įsigyjant verslo liudijimą trumpiau nei 3 mėnesiams – nuo MMA visas VSD įmokas teks sumokėti prieš įsigyjant liudijimą, proporcingai liudijimo galiojimo dienų skaičiui.

Nuo 2018 metų verslo liudijimų turėtojams grąžinama galimybė savanoriškai primokėti socialinio draudimo įmokų už visą kalendorinį mėnesį, kad sukauptų visų metų stažą pensijai tais atvejais, kai pagal verslo liudijimą jie dirba ne visą mėnesį.

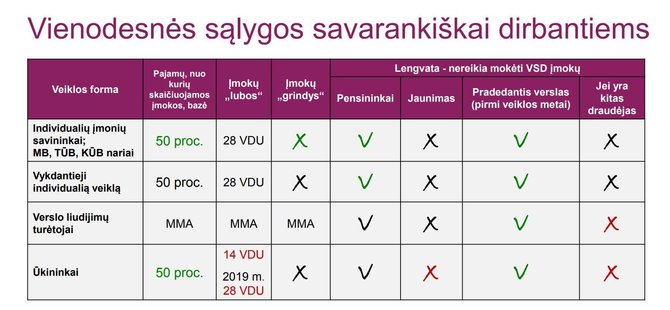

Smulkieji verslininkai – individualių įmonių savininkai, mažųjų bendrijų, tikrųjų ūkinių, komanditinių ūkinių bendrijų nariai ir individualią žemės ūkio veiklą vykdantys gyventojai – anksčiau mokėję įmokas „Sodrai“ nuo visų gaunamų pajamų, dabar VSD ir PSD mokės nuo pusės apmokestinamųjų pajamų.

Nebelieka socialinio draudimo įmokų „grindų“ – anksčiau dalies individualių įmonių savininkų, mažųjų bendrijų narių socialinio draudimo įmokos turėjo būti ne mažesnės nei nuo MMA.

Tačiau verslo liudijimų kainos galės mažėti – nuo 2018 m. panaikinta minimalaus fiksuoto pajamų mokesčio dydžio nustatymo riba, todėl savivaldybių tarybos atskirai spręs dėl įkainių, taip pat panaikintas galimų nustatyti lengvatų sąrašas.

Visos savivaldybių tarybos 2018 m. fiksuotus pajamų mokesčius jau yra nustačiusios pagal iki pakeitimo galiojusias GPMĮ nuostatas, o nuo gruodžio 20 d. jau pradėti išdavinėti verslo liudijimai veiklos vykdymui 2018 metais.

Nors būta norų atimti verslo liudijimus iš autoremontininkų ir statybininkų, galiausiai verslo liudijimų veiklos vykdymo sritys 2018-aisiais nesikeičia. Per kalendorinius metus iš veiklos su verslo liudijimu galima gauti ne daugiau kaip 45 000 eurų pajamų – viršijančioji suma apmokestinama 15 proc. GPM tarifu. Toks pats 45 tūkst. eurų pajamų dydis taikomas ir gyvenamųjų patalpų nuomos atveju.

Ūkininkai su „Sodra“ nuo naujųjų metų taip pat turės atsiskaityti tik už pusę apmokestinamųjų pajamų, tačiau turėtos „Sodros“ įmokų lubos keliamos dvigubai – sudarys 14 VDU. 2019 m. jos bus pakeltos dar kartą ir jau sieks 28 VDU.

Nuomojiesi NT – sumokėk GPM už savininką

Naujovė nuo 2018 m. palies individualią veiklą vykdančius asmenis, kurie nuomojasi NT – jiems pereis prievolė sumokėti GPM už NT savininką.

„Individualią veiklą vykdantys asmenys privalės išmokėdami sumas kitam gyventojui už nekilnojamojo turto nuomą, išskaičiuoti 15 proc. pajamų mokestį ir sumokėti jį į biudžetą“, – teigiama VMI išaiškinime.

Pavyzdžiui, tais atvejais, kai žemės ūkio veiklą vykdantis gyventojas išmokės kitam gyventojui išmokas už nuomojamą žemės sklypą, privalės apskaičiuoti, išskaičiuoti ir sumokėti į biudžetą 15 proc. pajamų mokestį. Arba, pavyzdžiui, jeigu gyventojas, vykdantis teisininko individualią veiklą nuomojasi patalpas iš kito gyventojo, tai nuo sausio 1 d. išmokėdamas išmokas už nuomojamą NT, privalės pats išskaičiuoti 15 proc. pajamų mokestį.

Nustatyta papildomų lengvatų

Visos iki šiol galiojusios GPM lengvatos 2018-aisiais išlieka, o papildomai nustatyta ir naujų lengvatų.

Jei darbdavys darbuotojams įteikė dovanų – per metus gautos iki 200 eurų vertės dovanos bus neapmokestinamos. Taip pat darbdaviai galės laisvai pirkti traukinių ar autobusų bilietus darbuotojams atvykti į darbą ar parvykti iš jo – tokia nauda bus nebeapmokestinama.

Taip pat pajamų mokesčiu bus neapmokestinamos palūkanos už vartojimo kreditą, suteiktą per tarpusavio skolinimo platformą Vartojimo kredito įstatyme ar atitinkamame Europos ekonominės erdvės valstybės įstatyme nustatyta tvarka. Taip pat bus neapmokestinamos palūkanos iki 500 eurų, gautos per sutelktinio finansavimo platformą.

2018-aisiais nesikeis autorinių sutarčių apmokestinimas, taip pat dividendų , tantjemų, apmokestinimas, vertybinių popierių, NT ar automobilio pardavimo apmokestinimas GPM.

Tačiau 2018 m. nuo tantjemų, atlygio už veiklą stebėtojų taryboje, valdyboje, nuo mažųjų bendrijų vadovų atlyginimo bus skaičiuojamas 9 proc. PSD mokestis.

Prievolė sumokėti 15 proc. GPM atsiranda tuomet, kai nuo transporto priemonės įsigijimo iki pardavimo nepraeina 3 metai, o NT atveju – 10 metų. Iš vertybinių popierių gautas iki 500 eurų pelnas yra neapmokestinamas GPM.

Kriptovaliutos laikytinos kitu turtu, todėl per metus gautas pelnas iki 2500 eurų už jų pardavimą yra neapmokestinamas. Tačiau VMI rengia išaiškinimą dėl kriptovaliutų apmokestinimo.

GPM įstatymas papildytas atliekų sąvoka. Papildymas atliktas siekiant, kad pajamos už parduotas ar kitokiu būdu perleistas atliekas būtų apmokestinamos nuo pirmo euro (neatėmus įsigijimo išlaidų ir nustatyto neapmokestinamojo dydžio) taikant 5 proc. pajamų mokesčio tarifą.

Pradedančiajam verslui – 0 proc. pelno mokestis

Naujai įregistruotų smulkių įmonių pirmaisiais metais uždirbtas pelnas nuo 2018-ųjų bus apmokestinamas 0 proc. pelno mokesčio tarifu. Tokių įmonių pajamos turės neviršyti 300 tūkst. eurų, o vidutinis darbuotojų skaičius – 10.

Išlieka ir lengvata, kad smulkioms įmonėms, atitinkančioms nustatytus kriterijus, taikytinas 5 proc. pelno mokesčio tarifas.

Papildomos lengvatos nustatytos mokslinius tyrimus ir eksperimentinę plėtrą vykdančioms įmonėms. Pelnas iš mokslinių tyrimų ir eksperimentinės veiklos metu sukurto turto naudojimo, pardavimo ar perleidimo bus apmokestinamas 5 proc. tarifu.

Vykdančios investicinius projektus ir investuojančios į technologinį atsinaujinimą įmonės apmokestinamąjį pelną galės sumažinti iki 100 proc.

Neapmokestinami bus ir antrinių įmonių perleidimai, jei iki perleidimo buvo turėta daugiau kaip 10 proc. akcijų (anksčiau – 25 proc.). Atitinkamai akcijų skaičiaus riba sumažinta iki 10 proc. ir tais atvejais, kai dėl tokių akcijų perleidimo apskaičiuojami nuostoliai

Panaikinta 0 proc. pelno mokesčio lengvata socialinės įmonės statusą turintiems juridiniams asmenims. Pelnas bus apmokestinamas taikant standartinius pelno mokesčio tarifus.

Taip pat įmonėms pakeista reprezentacinių sąnaudų pripažinimo tvarka. Iš pajamų bus galima atskaityti ne daugiau kaip pusės patirtų reprezentacinių sąnaudų ir tokių atskaitomų sąnaudų suma negali viršyti 2 procentų juridinio asmens pajamų per metus.