Visgi, turint omeny tokią metų pradžią, investuotojai negali skųstis praėjusių metų rezultatais. Greičiau atvirkščiai – po minėtos rinkų griūties, kai pasaulio įmonių akcijos per kelias savaites prarado trečdalį vertės, nedaug kas tikėjosi, kad tokius metus pavyks baigti uždirbus teigiamą metinę investicijų grąžą.

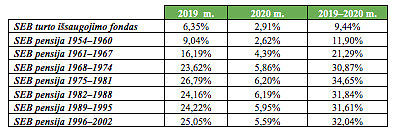

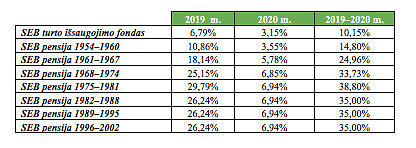

Savaime suprantama, pokyčiai finansų rinkose turėjo įtakos ir pensijų fondų rezultatams. Per pirmą metų ketvirtį jauniausiems pensijų fondų dalyviams skirtų gyvenimo ciklo fondų vertė sumažėjo 17–18 procentų. Konservatyviausių fondų vertė, smunkant obligacijų kainoms, taip pat krito apie 6–7 procentus. Nepaisant to, likę trys metų ketvirčiai buvo teigiami, ir tai lėmė teigiamą visų pensijų fondų rezultatą per metus.

Savaime suprantama, pokyčiai finansų rinkose turėjo įtakos ir pensijų fondų rezultatams.

Centrinių bankų ir vyriausybių vakcina finansų rinkoms

Pagrindinė staigaus rinkų atsigavimo priežastis buvo greiti ir ryžtingi vyriausybių ir centrinių bankų veiksmai, kurie leido gyventojams ir verslui išgyventi kelis labai sudėtingus mėnesius iki pirmųjų ekonomikos atsigavimo požymių vasarą, kai investuotojai pradėjo tikėtis, kad ekonominė padėtis grįš į normalias vėžes jau 2021 metais.

Nors visus metus tvyrojo neužtikrintumas dėl pandemijos vystymosi krypties, centrinių bankų ir vyriausybių pažadas nenutraukti skatinimo leido investuotojams jaustis gana užtikrintai.

Optimizmo banga rinkose metų pabaigoje lėmė pasaulio įmonių akcijų indeksų didesnį negu 6 proc. metinį prieaugį.

Be to, lapkritį pasaulio akcijų rinkas vienam geriausių mėnesių per daugelį metų įkvėpė kelių farmacijos bendrovių sukurta ir reikiamų institucijų patvirtinta vakcina. Optimizmo banga rinkose metų pabaigoje lėmė pasaulio įmonių akcijų indeksų didesnį negu 6 proc. metinį prieaugį.

Centriniams bankams mažinant palūkanas ir įgyvendinant įvairias obligacijų supirkimo programas, obligacijų rinkose mažėjo pajamingumas, o tai keliais procentais pakėlė ir obligacijų kainas – tiek vyriausybių, tiek įmonių.

Pensijų fondų dalyvių išmoktos pamokos

Tokioje neramioje aplinkoje dar kartą galėjome pasidžiaugti prieš dvejus metus Lietuvoje įvykusia pensijų sistemos reforma, kai visos antros pakopos pensijų fonduose sukauptos lėšos buvo perkeltos į kaupiantiesiems tinkamos rizikos gyvenimo ciklo fondus.

Dideli svyravimai finansų rinkose visada sukelia daug nerimo ir klausimų, ką daryti, į kokį fondą pereiti. Ir dažnas tokių svarstymų rezultatas būdavo klaida, kurią įprastai daro mažiau patyrę investuotojai – rinkų nuosmukio metu, sumažėjus investicijų vertei, perkelia turtą į patį konservatyviausią fondą ir taip praranda galimybę atkurti laikinai prarastą vertę rinkų atsigavimo laikotarpiu.

Šį kartą stebėdami pensijų fondų dalyvių elgseną matėme, kad klientų krizės įkarštyje nusprendusių keisti fondą į konservatyvesnį buvo gerokai mažiau, palyginti su 2008–2009 metų krize.

Kas toliau?

Beprecedentės centrinių bankų ir vyriausybių ekonomikos skatinimo programų rezultatas – rinkose atsiradęs didžiulis kiekis nemokamų pinigų (valstybės šiuo metu gali pasiskolinti be palūkanų ar net su neigiamomis palūkanomis), kuris sukėlė „infliaciją“ finansų rinkose. Jau kuris laikas kalbama, kad įmonių akcijų ir obligacijų kainos yra labai didelės, palyginti su istoriniais vidurkiais.

Ir nors santykinai aukštos kainos gali lemti kiek mažesnę grąžą artimiausiais metais, visgi žvelgdami į 2021 metus, esame teigiamai nusiteikę rizikingesnių turto klasių, visų pirma akcijų, atžvilgiu.

Jau kuris laikas kalbama, kad įmonių akcijų ir obligacijų kainos yra labai didelės, palyginti su istoriniais vidurkiais.

Nors tokio masto valstybių skolinimasis gali ir greičiausiai sukels ekonominių sunkumų tolimesnėje ateityje, tačiau manome, kad centriniai bankai ir vyriausybės artimiausiu metu ir toliau dės visas pastangas bandydami užkirsti kelią ekonomikos nuosmukiui, o tai, kaip minėta, bus naudinga ir finansų rinkoms.

Siekdami sumažinti pensijų fondų grąžos priklausomybę nuo pasaulio finansų rinkų, toliau didinome vietinių investicijų dalį pensijų fonduose investuodami į nekilnojamojo turto, privataus kapitalo fondus, taip pat dalyvaudami viešame grupės „Ignitis“ akcijų platinime. Lietuvos ir kitų Baltijos šalių ekonomika pastarąjį dešimtmetį atrodė įspūdingai ir Europos, ir pasaulio kontekste, o tai, kad šių šalių ekonomika yra atspari, buvo galima įsitikinti ir pandemijos metu. Tikime, kad Baltijos šalys gali išlaikyti aukštą ekonomikos augimo tempą, todėl ir toliau ieškosime patrauklių galimybių investuoti vietos rinkoje.

Tvarumas neaukojant grąžos

Ilgus metus investuotojų bendruomenėje buvo diskutuojama, ar dėl pasaulio gerovės reikėtų aukoti investicijų grąžą. Visgi ši dilema pastaraisiais metais praranda aktualumą, nes paskutinių kelių metų rezultatai rodo, kad investuojant atsakingiau netenka aukoti grąžos, nes plintanti atsakingo investavimo idėja lemia geresnius tvarių investicijų rezultatus.

Ilgus metus investuotojų bendruomenėje buvo diskutuojama, ar dėl pasaulio gerovės reikėtų aukoti investicijų grąžą.

Pavyzdžiui, įprastas pasaulio akcijų indeksas „MSCI World“ 2020 metais net 3,5 proc. atsiliko nuo tvarumo kriterijus atitinkančio „MSCI World SRI“ indekso. Per paskutinius trejus metus šis skirtumas siekia apie 10 procento.

Ekologiškos, aukščiausius valdymo standartus taikančios ir socialiai atsakingos įmonės tampa populiaresnės tarp vartotojų ir palankiau vertinamos visuomenėje, o tai dažnai lemia ir geresnius finansinius rezultatus bei mažesnę riziką investuotojams.

Tikime, kad šiuo metu padidėjęs susidomėjimas tvarumu investuojant yra ne trumpalaikė mada, o tik didelio pokyčio pradžia.

Be to, artėjantis Europos Sąjungos reguliavimas, susijęs su tvarumo principų įgyvendinimu investicinių ir pensijų fondų veikloje, lems dar didesnę tvarių investicijų paklausą. Tikime, kad šiuo metu padidėjęs susidomėjimas tvarumu investuojant yra ne trumpalaikė mada, o tik didelio pokyčio pradžia.

Šiuo metu SEB pensijų fonduose daugiau negu 400 mln. eurų investicijų tiesiogiai ir per investicinius fondus yra investuojama į tvariai ir atsakingai veikiančių įmonių akcijas ir obligacijas. Tokių investicijų dalis ir toliau didės. Atrinkdami investicijas į savo valdomus pensijų fondus, siekiame ne tik kuo geresnių grąžos ir rizikos rodiklių, bet ir norime būti įsitikinę, kad tokia investicija ilguoju laikotarpiu turės teigiamą įtaką aplinkai bei visuomenei.

Paulius Kabelis yra „SEB investicijų valdymas“ Investicijų valdymo grupės vadovas.