Prieš pradedant dėstyti argumentus, reiktų pabrėžti, kad čia kalbame ne apie kartelinius bankų sutarimus ir iš to kylantį manipuliavimą palūkanų normomis, bet apie požymius, kad VILIBOR nustatymo metodika apskritai nebuvo pakankamai ekonomiškai pagrįsta ir paliko per daug erdvės bankų diskrecijai, o vyravusi praktika susieti bankų paskolų palūkanų normas su VILIBOR normomis buvo ydinga ir galimai pažeidžianti skolininkų interesus.

Paprastai bankų paskolų litais palūkanų normos būdavo siejamos su 3, 6 ar 12 mėn. VILIBOR normomis, prie kurių buvo pridedama individuali kredito marža. Akivaizdu, kad tokia praktika sąžininga tik tuo atveju, jei VILIBOR normos objektyviai atspindi bankų finansinių išteklių kainą ir negali būti banko nepagrįstai ir vienašališkai paveikiamos.

Daugelis požymių verčia abejoti, kad VILIBOR normos visą laiką buvo nustatomos tik objektyviai ir ekonomiškai pagrįstai:

1. VILIBOR normos apibrėžiamos itin abstrakčiai: tai – vidutinės tarpbankinės palūkanų normos, už kurias bankai pasiruošę (pageidauja) paskolinti lėšų kitiems bankams. Neapibrėžta (bent jau iki 2013 m.), kas tie hipotetiniai „kiti bankai“, nereikalaujama, kad kotiruotės atitiktų bankų finansinių išteklių pritraukimo kainą, taip pat nereikalaujama, kad tai būtų minimali kaina, už kurią jie būtų pasirengę skolinti. Taigi, tokia abstrakti VILIBOR esminė samprata neužkerta kelio bankams skelbti neadekvačiai aukštų ir ekonomiškai nepagrįstų kotiruočių.

2. Bankai skelbė neįpareigojančias VILIBOR kotiruotes – faktiniai sandoriai galėjo nebūti sudaromi arba būti sudaromi visai kitomis sąlygomis.

3. Bankų klientams aktualios trukmės (3, 6, 12 mėn.) sandorių dažniausiai ir nevykdavo. Per krizę buvo epizodų, kai ištisus mėnesius šių terminų skolinimo sandoriai išvis nebuvo sudaromi.

4. VILIBOR kotiruotės rodo tarpbankinės rinkos lėšų pasiūlos kainą, o skolinimosi paklausos kaina (VILIBID) nuo 2005 m. apskritai nebeskelbiama, tad VILIBOR normos net teoriškai neatspindi tarpbankinės rinkos paklausos ir pasiūlos pusiausvyros kainos.

5. Jei bankų klientams suteiktų paskolų palūkanų normos susiejamos su kokiu nors rinkos dydžiu, būtina užtikrinti, kad ta rinka yra efektyvi, konkurencinė ir kad tinkamai veikia tos rinkos savireguliacija bei rinkos kainos nustatymo mechanizmas.

Pavyzdžiui, galima tikėtis, kad ekonomiškai pagrįstos kainos nustatymo mechanizmas gerai veiktų konkurencingoje prekių rinkoje, kurioje yra daug tos pačios prekės gamintojų ir pirkėjų. Ir priešingai – jei VILIBOR normos apskaičiuojamos kaip vidurkis iš viso labo 5-6 bankų kotiruočių (o atmetus didžiausią ir mažiausią kotiruotę, jų skaičius atitinkamai sumažėja), labai abejotina, ar įmanoma tinkamai nustatyti tikrąją pinigų kainą, esant tokiam mažam rinkos dalyvių skaičiui ir atsižvelgiant tik į pasiūlos pusę.

6. Jeigu, tarkim, penki bankai skelbia VILIBOR kotiruotes, tai atmetus didžiausią ir mažiausią, vidutinė norma apskaičiuojama iš trijų kotiruočių. Vadinasi, kiekvieno banko skelbiama kotiruotė gali lemti net trečdalį ir daugiau vidutinės VILIBOR palūkanų normos dieninio pokyčio. Akivaizdu, kad nebūtinas nė kartelinis susitarimas – kiekvieno kotiruotes skelbiančio banko įtaka bendrai VILIBOR dinamikai yra labai didelė, o dauguma paskolas paėmusių bankų klientų tikrai negalėjo tinkamai įvertinti ir nesuprato, kokią didelę įtaką jų mokamų palūkanų normų vadinamajai „rinkos“ komponentei turi kita sandorio šalis (t.y. paskolą išdavęs bankas).

7. VILIBOR skaičiavimo praktika ganėtinai tiesmukai pritaikyta Lietuvai remiantis kitų šalių patirtimi. Didelėse ir gerai išvystytose kitų šalių tarpbankinėse rinkose veikia tam tikri rinką stabilizuojantys veiksniai: tarpbankinėms palūkanoms atitrūkus nuo fundamentalios vertės gali rastis rinką stabilizuojančios finansinio arbitražo galimybės, taip pat ypač svarbų stabilizuojantį vaidmenį turi centrinio banko intervencijos. Jei tarpbankinėje rinkoje trūksta likvidumo, nepriklausomą pinigų politiką vykdantis centrinis bankas paprastai jo suteikia, grąžindamas tarbankines palūkanų normas į ekonomiškai „tinkamą“ lygį. Nepaisant to, net ir užsienyje neišvengta tarpbankinių palūkanų normų manipuliavimo skandalų, tad palaipsniui pereinama prie realiais sandoriais pagrįstų tarpbankinės rinkos palūkanų normų. Neišvystytoje Lietuvos rinkoje ši sistema veikė dar gerokai prasčiau dėl itin mažo dalyvių skaičiaus, be to, neveikė minėti rinką stabilizuojantys veiksniai – pavyzdžiui, valiutų valdybos sąlygomis šalies centrinis bankas neturėjo jokių galimybių savo intervencijomis reikšmingai paveikti ir stabilizuoti tarpbankinės rinkos palūkanų normas.

8. Rinkos savireguliacijos mechanizmas Lietuvoje galėjo būti toks: jei bankai per daug užkeltų VILIBOR palūkanų normas, brangtų su VILIBOR susietos naujos paskolos klientams, dėl to mažėtų paskolų paklausa ir bankai turėtų paskatas vėl mažinti VILIBOR kotiruotes iki ekonomiškai pagrįsto lygio. Jei šis teorinis rinkos savireguliacijos mechanizmas ir veikė prieš krizę, tai per krizę nebeveikė. Per krizę bankai apskritai nenorėjo kredituoti ūkio, tad galėjo kelti VILIBOR normas ignoruodami neigiamą to kėlimo poveikį kredito paklausai.

9. Šalies bankų sektoriuje dominuojančių Skandinavijos kapitalo bankų finansavimo struktūra ir verslo modeliai buvo tarpusavyje labai panašūs.

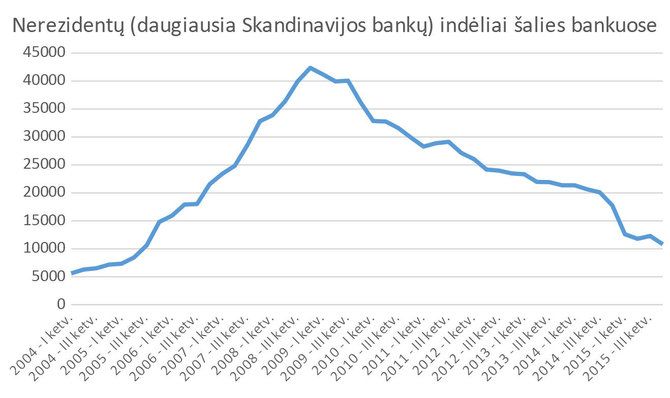

Pasaulinės finansų krizės metu, materializuojantis Lietuvos ir kitų Baltijos šalių rizikoms, stipriai krito Skandinavijos bankų akcijos ir Skandinavijos bankai priėmė strateginius sprendimus atitraukti žymią dalį išorinio tarpbankinio finansavimo, t.y. atsiimti žymią dalį indėlių iš savo dukterinių bankų Lietuvoje.

Šie lėšų atitraukimo sprendimai buvo pirmiausiai nulemti pačių Skandinavijos bankų agresyvaus verslo modelio Lietuvoje bei pasirinktos netvarios dukterinių bankų finansavimo strategijos, pagal kurią dukteriniai bankai bumo metu buvo gausiai finansuojami „karštais“, t.y. trumpalaikiais ir nestabiliais, išorinio finansavimo srautais. Skandinavijos bankų vykdytas indėlių atsiiminėjimas iš dukterinių bankų sukėlė vienkryptį spaudimą įvairioms palūkanų normoms šalyje – indėlių, paskolų, vyriausybės vertybinių popierių. Kartu tai sudarė paskatas bankams didinti VILIBOR kotiruotes, tikintis spartesnio paskolų grąžinimo ir kitų tikslų. Jei užsienio kapitalo bankai kėlė VILIBOR normas, siekdami palengvinti finansavimo atitraukimą iš šalies bankų sistemos, tokių kotiruočių negalima laikyti objektyvia paskolų kainos „rinkos“ komponente.

Pav. Nerezidentų (daugiausiai Skandinavijos bankų) indėliai šalies bankuose, milijonais litų

10. Bankų likvidumas buvo daugiausia valdomas sudarant sandorius eurais su motininiais bankais, o 3, 6 ir 12 mėn. trukmės sandorių litais tarpbankinėje rinkoje beveik nevyko.

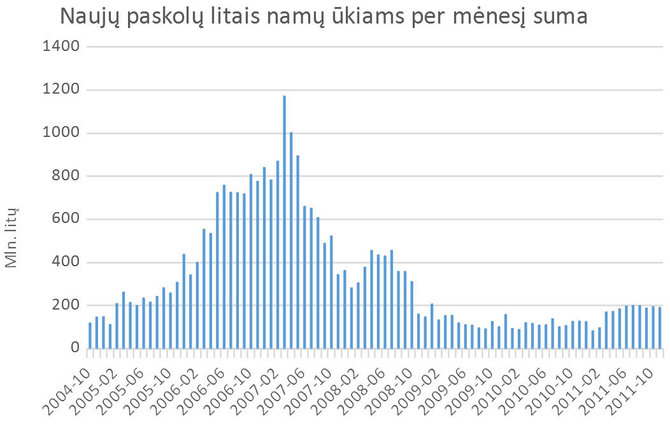

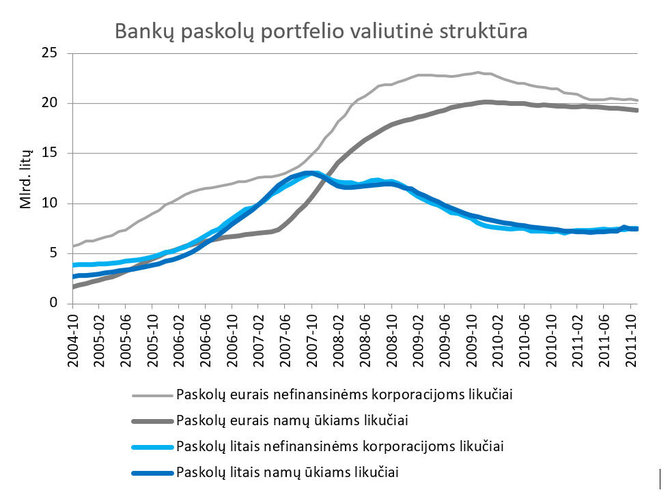

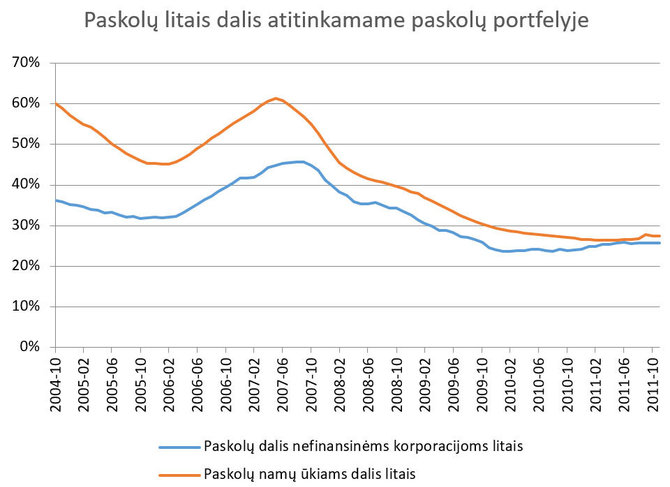

Todėl šių trukmių VILIBOR kotiruotės pirmiausiai laikytinos ne likvidumo valdymo priemone, o strateginiu bankų paskolų kainodaros instrumentu, nuo kurio priklauso naujų ir seniau suteiktų paskolų palūkanų normos. Per krizę, nustatydami VILIBOR kotiruotes, bankai turėjo dideles paskatas siekti maksimalaus pajamingumo iš seniau suteiktų paskolų litais (kurių portfelis prieš krizę sudarė daugiau negu 25 mlrd. litų), o ne galvoti apie likvidumo valdymo poreikius.

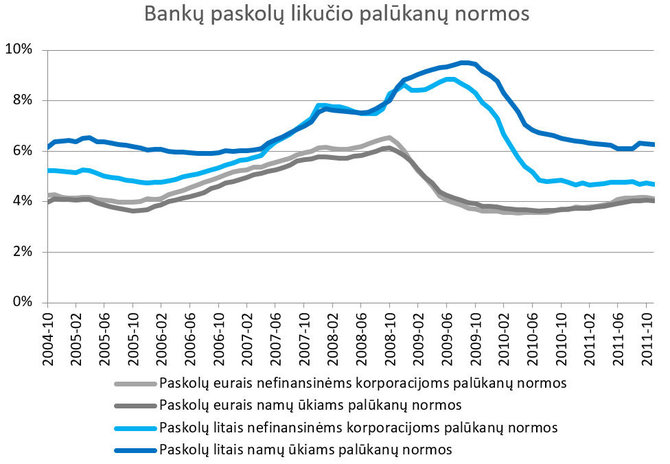

11. Per krizę Europos centriniam bankui mažinant bazines palūkanų normas ir atitinkamai mažėjant tarpbankinio skolinimo eurais (EURIBOR) normoms, Lietuvoje susiklostė situacija, kad stipriai sumažėjo eurais kintamomis palūkanomis suteiktų paskolų palūkanų normos, kurios kai kuriais atvejais netgi tapo mažesnės už indėlių eurais palūkanų normas.

Bankai neturėjo galimybių kelti šių paskolų palūkanų normas, bet norėdami spręsti šią anomalinę situaciją, galėjo bandyti atstatyti bendrą paskolų portfelio pajamingumą keldami litais suteiktų paskolų palūkanų normas, o tai vėlgi buvo įmanoma pasiekti didinant VILIBOR normas. Akivaizdu, kad tokie bandymai perkelti bankų nuostolius, susijusius su eurais suteiktomis paskolomis, paskolų litais turėtojams pažeistų pastarųjų interesus.

12. Krizės metu didindami VILIBOR ir indėlių palūkanų normas bankai turėjo galimybę pertvarkyti savo balansų valiutinę struktūrą, t.y. didinti paskolų eurais dalį bendrame paskolų portfelyje ir didinti indėlių litais dalį, taip perkeliant lito devalvacijos rizikas klientams. Didėjant VILIBOR normoms, augo litais suteiktų paskolų palūkanų normos, ir žymi dalis šių paskolų turėtojų keitė paskolos valiutą į eurus.

13. VILIBOR normų kėlimas ne tik didino bankų pajamas iš litais suteiktų paskolų, bet ir sudarė galimybes bankams padidinti individualias kredito maržas klientams, keičiantiems paskolos valiutą iš litų į eurus.

Bene labiausiai pažeidžiami buvo klientai, paėmę ilgos trukmės būsto paskolas litais su anuitetiniu paskolos grąžinimo būdu. Paskolos termino pradžioje didžiąją tokių klientų mokamų paskolos įmokų dalį sudaro palūkanos, tad išaugus VILIBOR normoms, jų įmokos galėjo netgi dvigubėti.

14. Bandant paaiškinti VILIBOR normų didėjimą per krizę, dažnai remiamasi vizualiniu sugretinimu su kitų palūkanų normų ar kitų finansinių instrumentų kainų raida, tačiau nepateikta nė vieno finansinio rodiklio ar jų kombinacijos, kuri sistemingai ir remiantis priežastiniais ryšiais paaiškintų tokį aukštą VILIBOR normų lygį per krizę.

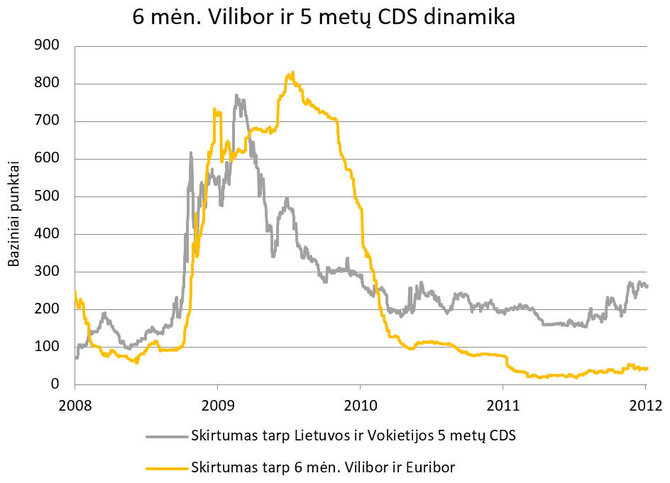

Pavyzdžiui, argumentuojama, kad 2008 m. pabaigoje labai išaugo šalies kredito rizika ir pateikiama tai patvirtinanti penkerių metų trukmės kredito rizikos apsikeitimo sandorių (angl. credit default swaps, CDS) dinamika. Pažymėtina, kad ekonomiškai išvis neteisinga lyginti trumpos trukmės instrumento (VILIBOR) ir ilgos trukmės CDS kainų, nes rizikos penkių metų laikotarpiu apskritai yra daug didesnės negu trijų ar šešių mėnesių laikotarpiu. Bet netgi sugretinus šių instrumentų kainos dinamiką matyti, kad jau nuo 2009 m. balandžio mėn. šalies kredito rizika smarkiai krito, o 6 mėn. VILIBOR normos dar beveik metus išliko pernelyg aukštos, t.y. 3-4 procentiniais punktais per aukštos, vertinant pagal šį rizikos matą. Svarbu ir tai, kad nuo 2010 m. kovo mėn., bankams jau persitvarkius balansų struktūrą, 6 mėn. VILIBOR normos jau tapo gerokai mažesnės negu minėto CDS instrumento kaina (t.y. VILIBOR normos kažkodėl nebeatspindėjo šalies kredito rizikos) – tuo paneigiama argumento, kad VILIBOR padidėjimas grindžiamas šalies kredito rizikos išaugimu, logika.

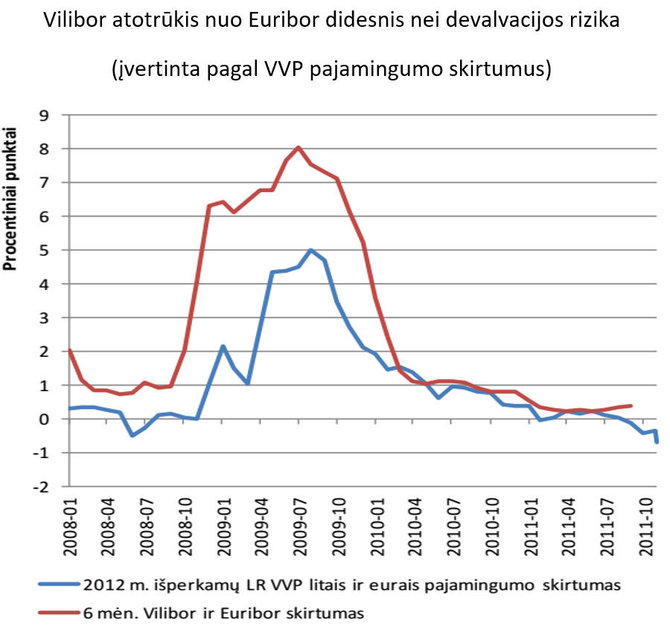

15. Tarpbankinėje rinkoje daugiausia buvo skolinamasi eurais – iš motininių bankų. Ir bumo, ir krizės metu tarpbankinio skolinimosi iš užsienio kaina buvo labai artima Europos tarpbankinės rinkos EURIBOR normoms. Derėtų priminti, kad valiutų valdybos sąlygomis šalies bankai turėjo nuolatinę galimybę centriniame banke beveik nemokamai pasikeisti neribotas eurų sumas į litus, t.y. bankai galėjo skolintis eurais iš užsienio ir laisvai konvertuoti šias lėšas į litus (prisiimdami valiutos kurso riziką). Vadinasi, tarpbankinio skolinimo litais kaina turėtų viršyti EURIBOR normas būtent devalvacijos rizikos priedu, bet per krizę ilgesnės trukmės VILIBOR normų atotrūkis nuo EURIBOR buvo gerokai didesnis negu būtų pateisinama objektyvia lito devalvacijos rizika.

16. Vienas iš būdų vertinti lito devalvacijos riziką yra lyginti dviejų, litais ir eurais denominuotų, tačiau pagal kitus požymius panašių vyriausybės vertybinių popierių (VVP) pajamingumą antrinėje rinkoje.

Pavyzdžiui, lyginant antrinėje rinkoje kotiruotų ir 2012 m. išpirktų, litais ir eurais denominuotų VVP pajamingumą, matyti, kad su devalvacijos rizika susijęs rizikos priedas maksimaliai siekė 5 procentinius punktus, o skolinant trumpesniam laikotarpiui devalvacijos rizikos priedas prie metinių palūkanų normų turėtų būti dar gerokai mažesnis. Nepaisant to, 6 mėn. VILIBOR normų atotrūkis nuo atitinkamų Euribor normų krizės laikotarpiu buvo gerokai didesnis ir, vertinant pagal šį matą, VILIBOR normos galėjo būti nepagrįstai užkeltos 3-5 procentiniais punktais.

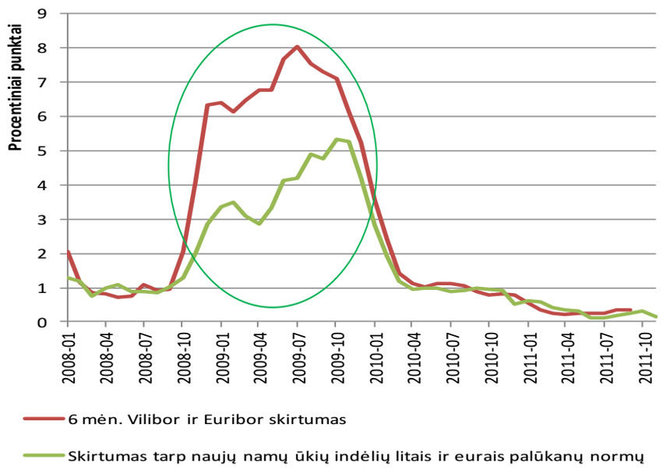

17. Kitas būdas devalvacijos rizikai įvertinti – nagrinėti skirtumą tarp naujų terminuotųjų indėlių litais ir eurais palūkanų normų.

Taigi, ilgesnės trukmės VILIBOR atotrūkis nuo atitinkamos trukmės EURIBOR turėtų atitikti skirtumą tarp indėlių palūkanų normų litais ir eurais. Ir išties iki krizės ir po krizės šie atotrūkiai beveik idealiai atitiko, tačiau per krizę VILIBOR normos atitrūko nuo EURIBOR maždaug 3 procentiniais punktais daugiau negu galima paaiškinti remiantis iš indėlių palūkanų normų skirtumo apskaičiuota devalvacijos rizika.

Pav. VILIBOR atotrūkis nuo EURIBOR didesnis nei devalvacijos rizika

(įvertinta pagal indėlių palūkanų normų skirtumus)

18. Viešojoje erdvėje pateikiama klaidingų vertinimų, esą dėl aukštų VILIBOR normų didėjo indėlių palūkanų normos arba kad aukštos indėlių litais palūkanų normos pateisina aukštą VILIBOR lygį krizės metu.

Pirmiausiai, ekonomiškai teisinga yra lyginti VILIBOR-EURIBOR skirtumą su indėlių litais ir eurais palūkanų skirtumu (kaip aptarta anksčiau), o ne lyginti VILIBOR normas su indėlių litais palūkanų normomis. Taip pat būtina suprasti, kad tiek VILIBOR, tiek indėlių palūkanų normos yra nustatomos bankų, ir abu šie rodikliai nėra vienareikšmiškai nulemiami rinkos jėgų. Jei siekdami savo strateginių tikslų bankai didina VILIBOR kotiruotes ir kartu kelia indėlių palūkanų normas, nėra pakankamo pagrindo teigti, kad indėlių palūkanų didėjimas pateisina VILIBOR augimą.

Per krizę šalies bankų likvidumo rodikliai buvo geri (o 2009 m. trečiąjį ketvirtį pasiektas rekordinis likvidumo lygis), o bankai nebuvo linkę kredituoti nei ūkio, nei valdžios sektoriaus, tad nebuvo ekonominių priežasčių kelti ar palaikyti aukštas indėlių palūkanų normas. Aukštos indėlių palūkanų normos tuo metu pirmiausiai paaiškinamos bankų siekiu kaupti likvidumą, kad motininiai bankai galėtų nuosekliai atsiiminėti indėlius iš dukterinių bankų.

Taigi, aukštos VILIBOR normos neteisingai „paaiškinamos“ didelėmis indėlių palūkanų normomis, ir ignoruojama tai, kad jas lėmė ne objektyvūs rinkos procesai, o strateginis, pakankamai staigus Skandinavijos bankų skolos finansavimo atitraukimas iš Lietuvos. Taip pat pažymėtina, kad šis finansavimo atitraukimas šalies ekonomikai sukėlė daug daugiau ilgalaikės žalos nei vien galima žala klientams, susijusi su ekonomiškai ne iki galo pagrįstu VILIBOR didinimu. Motininių bankų indėlių atsiėmimas iš dukterinių bankų ypač neigiamai paveikė valdžios sektoriaus finansus, užkeltos VILIBOR normos mažino užsienio kreditorių pasitikėjimą Lietuvos ekonomika bei finansų sistema, ir visa tai vertė vyriausybę (per) daug ir (per) brangiai skolintis užsienyje.

19. Abejotiną VILIBOR normų objektyvumą netiesiogiai patvirtina ir tai, kad, bankų atstovų teigimu, VILIBOR reagavo į 2009 m. riaušes prie Seimo, bet kartu praktiškai visiškai nereagavo į banko „Snoras“ bankrotą.

Ekonomistai taip pat teigė, kad bankai galėjo didinti VILIBOR normas, nes tiesiog nenorėjo skolinti kitiems bankams, nepasitikėjo jais arba norėjo neleisti kitiems rinkos dalyviams sudaryti spekuliacines pozicijas, tačiau finansinio instrumento kaina negali būti naudojama siekiant atgrasyti nuo sandorio sudarymo, ypač jei dėl to nukenčia banko skolininkai, kurių paskolos susietos su VILIBOR normomis.

20. Dar 2009 m. iš VILIBOR kotiruotes skelbiančių bankų sąrašo buvo pašalintas bankas, kurio skelbiamos kotiruotės neatitiko „bendrųjų tarpbankinės rinkos sąlygų ir tendencijų“.

Vadinasi, net remiantis tokiu itin švelniu vertinimo kriterijumi yra požymių, kad būta bandymų skelbti ekonomiškai nepakankamai pagrįstas VILIBOR kotiruotes.

Visi šie faktai ir vertinimai nėra nauji, visa tai jau detaliai diskutuota 2012 m. su Lietuvos banko ekspertais ir vadovybe, ir šios galimos problemos iš esmės buvo pripažintos. Yra mažai abejonių, kad bankai turėjo motyvus, paskatas ir sąlygas ilgesnės trukmės VILIBOR normas pirmiausiai traktuoti kaip strateginį instrumentą, o ne objektyvų finansinių išteklių kainos tarpbankinėje rinkoje rodiklį, ir kartu akivaizdžiai trūksta ekonominio pagrindimo, kodėl VILIBOR normos per krizę pakilo iki tokio aukšto lygio. Analizei pasitelkiant įvairius finansinius instrumentus, yra požymių, kad per krizę bankų klientams ypač aktualios 6 mėn. VILIBOR normos galėjo būti ekonomiškai nepagrįstai užkeltos 3-4 procentiniais punktais ar netgi daugiau.

Stasys Jakeliūnas yra Seimo Biudžeto ir finansų komiteto pirmininkas.